เปิดตัว 3 ธีมคุณภาพต้อนรับศักราชมังกรทอง

นิตยสาร Trust ฉบับที่ 67 | คอลัมน์ Wealth Manager Talk

ปี 2024 เป็นปีแห่งการเปลี่ยนแปลงของภาพการลงทุนแบบหน้ามือเป็นหลังมือ ด้วย IMF ปรับประมาณการการเติบโตของเศรษฐกิจโลกในปีนี้จาก +3.0% YoY ในปี 2023 เหลือ +2.9% YoY ในปี 2024 บวกกับนโยบายการเงินที่จะผ่อนคลายลงในปีนี้ ทำให้คาดผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ จะปรับลดลงในปีนี้ ซึ่งเป็นจุดเปลี่ยนสำคัญของสนามการลงทุน และจะส่งผลให้การลงทุนในตราสารหนี้ต่างประเทศ กองทุน Real Estate Investment Trust (REITs) รวมถึงหุ้นในประเทศหรือกลุ่มอุตสาหกรรมที่มีการเติบโตแบบ Outperform จะสามารถสร้างผลตอบแทนที่ดีกว่า ในขณะเดียวกันมีความเสี่ยงต่ำกว่าการลงทุนในตลาดหุ้นโดยรวมอีกด้วย

สำหรับธีมการลงทุนในปี 2024 นี้ มาในชื่อ “The Winner in the Downturn” ซึ่งเราแบ่งออกเป็น 3 ธีมด้วยกัน ได้แก่ The Asset Winners, The Sector Winners และ The Country Winners โดยมีรายละเอียดดังนี้

1. The Asset Winners

เราคาดว่าการลงทุนตราสารหนี้ทั่วโลก (Global Bond) และ REITs จะ Outperform จะมีความคุ้มค่ากว่าการลงทุนในหุ้น โดย 2 ปัจจัยสนับสนุนสำคัญสำหรับการลงทุนในตราสารหนี้ทั่วโลก คือ

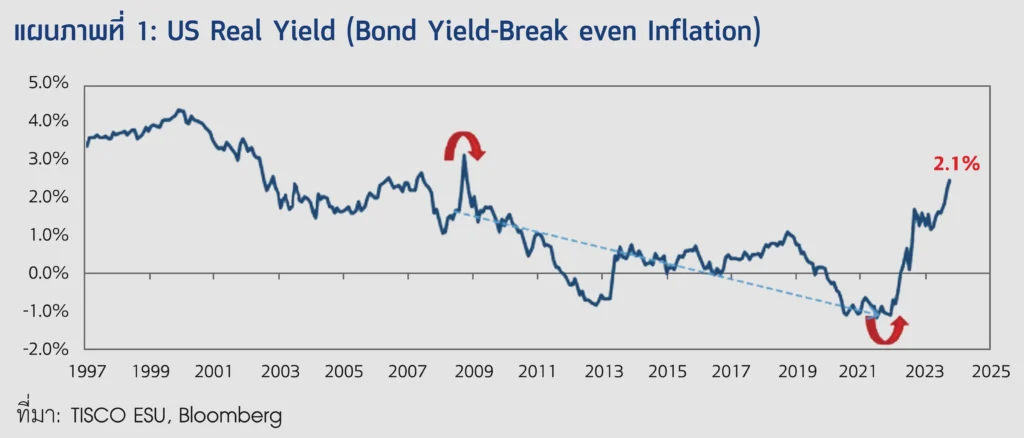

- ·US Real Yield สูงที่สุดในรอบ 15 ปี: ธนาคารกลางทั่วโลกโดยเฉพาะธนาคารกลางสหรัฐฯ (Fed) มีการปรับขึ้นอัตราดอกเบี้ยนโยบายในช่วงปี 2022 – 2023 สู่ระดับ 5.25 – 5.50% บวกกับอัตราเงินเฟ้อของสหรัฐฯ ที่เริ่มชะลอตัวจากราว 9% YoY ลดลงเหลือ 3% YoY ในปัจจุบัน ซึ่งเข้าใกล้เป้าหมายในระยะยาว ทำให้ผลตอบแทนที่แท้จริง (Real Yield) ของการลงทุนในพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ปรับตัวเพิ่มขึ้นเหนือ 2% ซึ่งมากที่สุดในรอบ 15 ปี ดังที่แสดงในแผนภาพ

- Earning Yield Gap สูงที่สุดในรอบเกือบ 20 ปี: ส่วนต่างผลตอบแทนจากการลงทุนในตลาดหุ้น S&P500 หักลบด้วยอัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี (Earning Yield Gap) อยู่ในระดับต่ำที่สุดในรอบเกือบ 20 ปี ที่ 0.86% เท่านั้น หรือเท่ากับว่าการลงทุนใน S&P500 คาดหวังผลตอบแทนมากกว่าพันธบัตรรัฐบาลสหรัฐฯ ได้เพียงเล็กน้อยเท่านั้น

ด้วยความน่าสนใจของ Real Yield และ Earning Yield Gap ข้างต้น ทำให้เราคาดว่าในช่วงปี 2024 การลงทุนในตราสารหนี้ทั่วโลกจะกลับมา Outperform การลงทุนในหุ้นเป็นครั้งแรกในรอบ 15 ปี โดยการลงทุนตราสารหนี้ต่างประเทศควรมุ่งเน้นในกลุ่มที่มีคุณภาพน่าลงทุน (Investment Grade) หรือพันธบัตรรัฐบาล เพื่อลดความเสี่ยงในภาวะที่เศรษฐกิจในภาพรวมชะลอตัว

นอกจากนั้น US และ Singapore REITs จะเป็นอีกหนึ่ง Asset ที่ได้ประโยชน์โดยตรงจากการปรับตัวลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี หรือ 10 Year US Government Bond Yield โดยมี Correlation -0.35 และ -0.17 ตามลำดับ นอกจากนี้ Valuation ของ US และ Singapore REITs สะท้อนจากอัตราส่วน Price to Book Value (P/BV) อยู่ในระดับ -2 S.D. และเป็นระดับต่ำที่สุดในรอบ 5 ปี

2. The Sector Winners

เราคาดว่ากลุ่ม Healthcare และ Technology จะเป็น 2 กลุ่มอุตสาหกรรมที่ Outperform เหนือกลุ่มอุตสาหกรรมอื่น ซึ่งทั้ง 2 กลุ่มอุตสาหกรรมต่างมีประเด็นสนับสนุนที่โดดเด่น

- Healthcare

นักวิเคราะห์คาดการณ์การเติบโตของผลประกอบการบริษัท (Earing) กลุ่มอุตสาหกรรม Healthcare ในปี 2024 จะสามารถเติบโตได้ถึง +14.1% YoY เปรียบเทียบกับบริษัททั่วโลกโดยรวมที่ขยายตัวเพียง +6.6% YoY ในขากลับกันราคาหุ้นนั้นสวนทางกับผลประกอบการ ทำให้กลุ่ม Healthcare มีลักษณะของหุ้นที่ Laggard กว่าตลาดหุ้นโดยรวม นอกจากนี้ เมื่อเปรียบเทียบระดับ Valuation ของ MSCI Global Healthcare กับ MSCI All Country World Index พบว่าอยู่ในระดับค่าเฉลี่ยย้อนหลัง 10 ปี

- Technology

บริษัททั่วโลกมีแนวโน้มที่จะเพิ่มการลงทุนด้าน Information Technology ในปี 2024 คิดเป็น +8% YoY หรือราว 5 ล้านล้านดอลลาร์สหรัฐฯ และคาดว่าสัดส่วนรายได้ของธุรกิจ Generative AI จะเพิ่มขึ้นเป็น 12% ในปี 2032 จากเพียงราว 3% ในปี 2024 ซึ่งคิดเป็นอัตราการเติบโตเฉลี่ยทบต้น (CAGR) +32.53% ต่อปี และหากพิจารณาในมุมของผลประกอบการในช่วงที่ผ่านมา พบว่าในช่วง 6 เดือนย้อนหลัง นักวิเคราะห์มีการปรับประมาณการกำไรของกลุ่ม Information Technology +8.46% สูงที่สุดในทุกกลุ่มอุตสาหกรรม ในขณะที่ปรับลดประมาณการของบริษัททั่วโลกลง -0.16%

3. The Country Winners

แม้ในปีหน้าภาพรวมเศรษฐกิจจะชะลอตัว แต่ในหลายประเทศมีโอกาสเติบโตได้มากกว่าเศรษฐกิจในภาพรวม บวกกับการเติบโตในธีม Technology โดยเฉพาะ AI Technology ทำให้ประเทศอย่างเกาหลีใต้และไต้หวันเป็นกลุ่มประเทศที่ได้ประโยชน์สูงสุด ด้วยเป็นธุรกิจต้นน้ำที่สำคัญของอุตสาหกรรม IT และ Semiconductor โดยเกาหลีใต้จะมีการผ่อนคลายกฎเกณฑ์ให้สอดคล้องกับการเติบโตของอุตสาหกรรม ตลอดจนไต้หวันที่จะครองส่วนแบ่งการตลาด Semiconductor เป็นอันดับ 1 หรือคิดเป็น 60% ของโลก ทำให้คาดว่าผลประกอบการบริษัทจดทะเบียนของเกาหลีใต้และไต้หวันในปี 2024 จะเติบโต +54% YoY และ +20.1% YoY ตามลำดับ

นอกจากเกาหลีใต้และไต้หวันแล้ว เวียดนามก็เป็นอีก 1 ประเทศที่มีความโดดเด่นในด้านการเติบโตด้วยอัตราการเติบโต (GDP Growth) 6 – 6.5% YoY อีกทั้งภาครัฐฯ ยังมีการสนับสนุนอย่างต่อเนื่อง อาทิ การลดภาษี VAT จาก 10% เหลือ 8% การลดอัตราดอกเบี้ยของธนาคารกลางเวียดนาม (SBV) จาก 6% เหลือ 4.5% ส่งผลให้เราคาดว่าผลประกอบการบริษัทจดทะเบียนในปี 2024 จะเติบโต +29.6% YoY แต่ในปัจจุบันราคาหุ้นเวียดนาม ซื้อ-ขาย อยู่ในระดับ -2 S.D. และต่ำที่สุดในรอบ 10 ปี สะท้อนจากอัตราส่วน Forward P/E Ratio ที่ 9.1 เท่า ในขณะที่ค่าเฉลี่ย 10 ปี อยู่ที่ 12.67 เท่า หรือคิดเป็น Upside ราว 40% จากค่าเฉลี่ยเลยทีเดียว

จะเห็นได้ว่า ถึงแม้ภาพรวมเศรษฐกิจทั่วโลกจะชะลอตัวลดลงในปีหน้า แต่การปรับลดอัตราดอกเบี้ยของสหรัฐฯ และในอีกหลายประเทศทั่วโลกในปีหน้า จะเปิดโอกาสการลงทุนในสินทรัพย์หลากหลายประเภท ทั้งตราสารหนี้ต่างประเทศที่จ่ายดอกเบี้ยในระดับสูงสุดในรอบ 15 ปี บวกกับมีโอกาสได้รับผลตอบแทนส่วนเพิ่มจากส่วนต่างราคา กองทุน Real Estate Investment Trust ที่ได้รับประโยชน์โดยตรงจากการปรับตัวลดลงของ Bond Yield

นอกจากนั้นยังมีกลุ่มอุตสาหกรรมอย่าง Healthcare และ Information Technology ตลอดจนประเทศอย่างเกาหลีใต้ ไต้หวัน และเวียดนามที่ยังมีโอกาสการลงทุนอีกมาก ทั้งได้รับการสนับสนุนจากภาครัฐฯ และสอดคล้องกับการเติบโตของ AI ที่กำลังเป็นกระแสหลักของโลกในปัจจุบัน ส่งผลให้คาดการณ์ว่า ผลประกอบการบริษัทจดทะเบียนจะสามารถเติบโตได้ดีอย่างต่อเนื่องในช่วงหลายปีข้างหน้า ซึ่งถือได้ว่าตัวเลือกทางการลงทุนในปีหน้ามีความหลากหลาย ทั้งประเภทสินทรัพย์และระดับความเสี่ยงให้นักลงทุนได้เลือกสรรการลงทุนในปี 2024 นี้