ตั้งแต่ต้นปีที่ผ่านมาจนถึงปัจจุบัน ดัชนี MSCI World ที่เป็นตัวแทนของราคาหุ้นทั่วโลกให้ผลตอบแทนเป็นบวกได้ +7% แต่ก็มีเหตุการณ์สำคัญหลักๆ ที่ทำให้นักลงทุนยังมีความกังวลกับการลงทุนในตลาดหุ้น เช่น อัตราเงินเฟ้อจากค่าใช้จ่ายส่วนบุคคลของสหรัฐอเมริกาที่ไม่รวมราคาอาหารและพลังงาน (Core PCE) ยังลดลงช้ากว่าคาดจากเศรษฐกิจของสหรัฐฯ ที่แข็งแกร่ง ประกอบกับความขัดแย้งระหว่างประเทศระหว่างอิสราเอลและอิหร่านที่ทำให้ตลาดหุ้นทั่วโลกปรับลดลง -5% ภายใน 3 สัปดาห์เท่านั้น

อย่างไรก็ดี อาจเป็นโอกาสที่นักลงทุนจะสามารถเพิ่มน้ำหนักการลงทุนในหุ้นได้ โดยมี 4 ปัจจัยลงทุนที่สนับสนุนเหล่านี้

1. นโยบายการเงินสหรัฐฯ ยังมีโอกาสผ่อนคลายหลังจากนี้ต่อไป แม้ว่าปัจจุบัน Core PCE ที่ +2.8% YoY ยังสูงกว่าที่ Fed กำหนดไว้ว่าต้องไม่เกิน 2% แต่ก็เป็นระดับที่มีส่วนต่างจากดอกเบี้ยนโยบายปัจจุบันที่ 5.25% – 5.50% เกือบ 2 เท่า จากสถิติ 20 ปีที่ผ่านมา Fed ก็มีการลดดอกเบี้ยนโยบาย เมื่อ Core PCE ไม่เร่งตัวไปทำจุดสูงสุดใหม่ภายใน 1 ปี เช่นในปี 2006 – 2007 ที่ Core PCE เฉลี่ยประมาณ +2.4% YoY ซึ่งยังไม่ถึงเป้าหมายแต่ Fed ลดดอกเบี้ยเนื่องจากอัตราการว่างงานเพิ่มขึ้นต่อเนื่อง โดยในปัจจุบันทั้ง Core PCE และดอกเบี้ยนโยบายเริ่มห่างเกิน 2% มาแล้ว 7 เดือน ขณะที่ Core PCE ยังลดลงต่อเนื่อง สอดคล้องกับการคาดการณ์ของนักลงทุนในตลาดที่ประเมินว่า Fed อาจลดดอกเบี้ยครั้งแรกเดือนก.ย. ซึ่งใกล้เคียงกับระยะเวลา 1 ปีพอดี ประกอบกับมติการลดจำนวนการดึงเงินออกจากระบบหรือ QT ของ Fed เมื่อวันที่ 1 พ.ค. ที่ผ่านมา ยิ่งตอกย้ำว่า Fed กำลังดำเนินนโยบายการเงินที่ผ่อนคลายไปเรื่อยๆ มากกว่าที่จะขึ้นดอกเบี้ยตามที่ตลาดกังวล

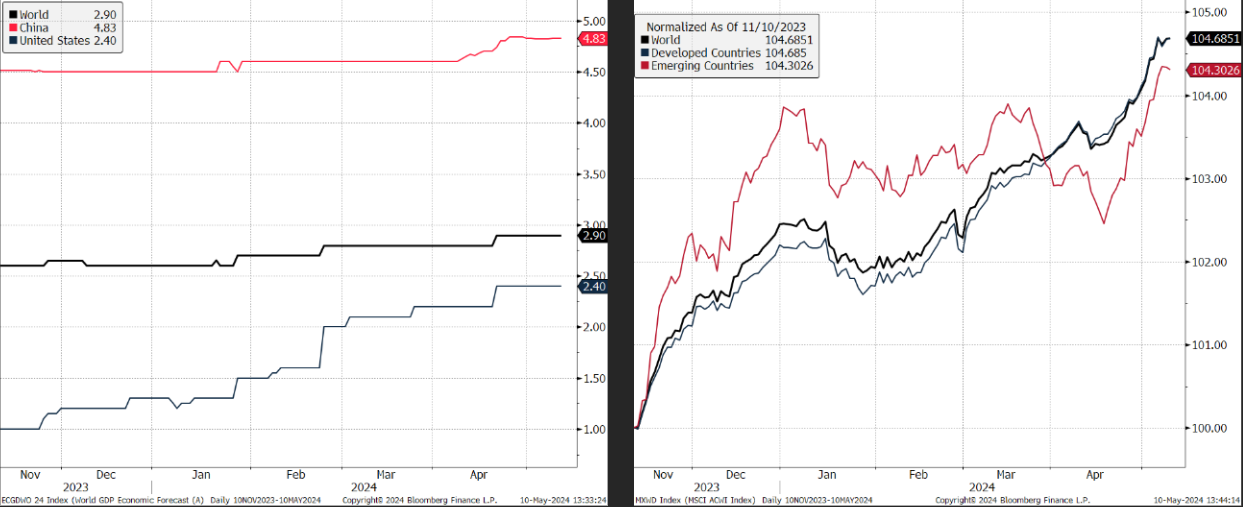

2. เศรษฐกิจของประเทศหลักที่ยังฟื้นตัวได้ แม้ว่าสหรัฐฯ เพิ่งจะรายงาน GDP ไตรมาสแรกของปี 2024 ออกมาเพียง +1.6% YoY ซึ่งต่ำกว่านักวิเคราะห์คาดที่ +2.4% YoY พอสมควร จากการนำเข้าที่เพิ่มขึ้นถึง +7.2% QoQ แต่เมื่อพิจารณาจากอุปสงค์ภายในประเทศผ่านค่าใช้จ่ายส่วนบุคคล (Final sales to domestic purchasers) ยังเร่งขึ้นจากไตรมาส 4 ปี 2023 อยู่จาก +1.35% QoQ เป็น +1.45% QoQ ซึ่งยังช่วยประคองเศรษฐกิจไปได้ ส่วนประเทศจีนรายงาน GDP ไตรมาสแรกปี 2024 ออกมา +5.3% YoY จากยอดส่งออกที่ +14% YoY นอกจากนี้อัตราว่างงานของจีนเดือน มี.ค. ลดลงมาที่ 5.2% เป็นการลดลงครั้งแรกนับตั้งแต่ปรับขึ้นมาต่อเนื่อง 3 เดือนติดต่อกัน และยังเป็นระดับต่ำนับตั้งแต่ปี 2022 เป็นต้นมา โดยทั้ง 2 ประเทศหลักที่เศรษฐกิจมีทิศทางเชิงบวกตั้งแต่ต้นปีทำให้นักวิเคราะห์ทยอยปรับประมาณการณ์ GDP ทั้งปี 2024 ของโลกเพิ่มขึ้นจากที่ประเมินไว้ต้นปี +2.6% YoY สู่ +2.9% YoY ซึ่งเร่งตัวขึ้นทั้งฝั่งประเทศพัฒนาแล้ว (DM) และประเทศเกิดใหม่ (EM)

3. นักวิเคราะห์ทยอยปรับคาดการณ์กำไรของบริษัทจดทะเบียนเพิ่มขึ้น ต่อเนื่องจากภาวะเศรษฐกิจที่ดีขึ้นในปีนี้ ทำให้นักวิเคราะห์ปรับประมาณการกำไรของบริษัทจดทะเบียนทั่วโลกเพิ่มขึ้นตั้งแต่ต้นปีราว +4.8% โดยแบ่งเป็นกลุ่มประเทศ DM ที่ปรับเพิ่มขึ้น +4.8% โดยการปรับคาดการณ์กำไรเพิ่มขึ้นทำให้ระดับ P/E Ratio 12 เดือนข้างหน้าของตลาดหุ้น DM ลดลงมาซื้อขายที่ราว 17 เท่าซึ่งใกล้เคียงกับค่าเฉลี่ย และลดลงมาจาก 18 เท่าเมื่อช่วงต้นปีแม้ดัชนีจะต่ำกว่านี้ราว 6% ก็ตาม ขณะที่ตลาดหุ้นฝั่ง EM มีระดับ P/E Ratio 12 เดือนข้างหน้าเพียง 11.2 เท่า ซึ่งต่ำกว่าค่าเฉลี่ยราว 6% ซึ่งการเพิ่มน้ำหนักลงทุนช่วงที่ Valuation ใกล้เคียงค่าเฉลี่ยจะช่วยให้การลงทุนในหุ้นมีความเสี่ยงต่ำลงได้

4. สงครามมักเป็นปัจจัยลบระยะสั้น ปฏิเสธไม่ได้ว่าสถานการณ์ความขัดแย้งระหว่างประเทศแต่ละครั้งจะทำให้สภาวะตลาดเงินและตลาดทุนจะมีความผันผวนมากขึ้นเพราะนักลงทุนจะหาทางลดความเสี่ยงการลงทุนให้น้อยลง อย่างไรก็ตามจากสถิติย้อนหลังของสงครามแต่ละครั้งกับทิศทางตลาดหุ้นโดยเฉลี่ยทั้งก่อนและหลังเหตุการณ์ปะทุ ตั้งแต่ปี 1991

กับเหตุการณ์สงครามอ่าวมาจนถึงปี 2023 สงครามอิสราเอล – ฮามาสกับ ช่วงก่อนสงครามอาจทำให้ราคาหุ้นย่อลง แต่จะฟื้นตัวมาบนระดับราคาเดียวกับช่วงก่อนหลังเกิดเหตุการณ์ภายใน 1 – 2 เดือนเท่านั้น ซึ่งทิศทางของตลาดหุ้นระยะยาวอาจมีปัจจัยอื่นเป็นตัวกำหนดมากกว่า เช่น กำไรของบริษัท หรือ ภาวะเศรษฐกิจ เป็นต้น

4 ปัจจัยที่กล่าวไปข้างต้นนั้นจะเป็นปัจจัยสนับสนุนที่จะช่วยสร้างผลตอบแทนแก่นักลงทุนได้ โดยอาศัยจังหวะที่ตลาดหุ้นมีความผันผวนตามความกังวลกับเหตุการณ์ต่างๆ ทั้งความไม่แน่นอนของนโยบายการเงินรวมทั้งปัญหาของความขัดแย้งระหว่างประเทศเพิ่มน้ำหนักการลงทุนหุ้นต่างประเทศที่ยังมีการเติบโตของกำไรที่ดีและ Valuation เหมาะสมกับการลงทุน และเมื่อความกังวลคลี่คลายลงราคาหุ้นจะปรับขึ้นตามทิศทางสนับสนุนต่างๆ ที่จะคงอยู่ต่อไปตลอดปี 2024 นี้

แผนภาพ: นักวิเคราะห์ทยอยปรับประมาณการ GDP ทั้งปี 2024 (ด้านซ้าย) และกำไรของบริษัทจดทะเบียน (ด้านขวา)

หลังจากมีทิศทางการเติบโตที่ดีต่อเนื่อง

Source: Bloomberg, TISCO Wealth Advisory; data as of 10 May 2024

บทความโดย ศิวกร ทองหล่อ CFP® Wealth Manager TISCO Wealth