ช่วงก่อนการเลือกตั้งเป็นช่วงที่ตลาดมักมีความความผันผวนสูงขึ้นและนักลงทุนส่วนใหญ่อาจจะมีความกังวลมากเกินไปจากผลกระทบจากนโยบาย อย่างไรก็ตามการเลือกตั้งทุกครั้งแม้จะมีความแตกต่างกันไปแต่ข้อมูลในอดีตตั้งแต่ปี 1972 – 2020 กลับพบว่ามีพฤติกรรมบางอย่างคล้ายกัน ดังนั้นเข้าใจการเปลี่ยนแปลงของตลาดหุ้นในอดีตจะช่วยนักลงทุนในการตัดสินใจวางกลยุทธ์และเพิ่มโอกาสการลงทุนได้ดีมากขึ้น

โดย 3 ประเด็นที่มักจะเกิดขึ้นตลาดหุ้นในช่วงก่อนการเลือกตั้งในอดีต ดังนี้

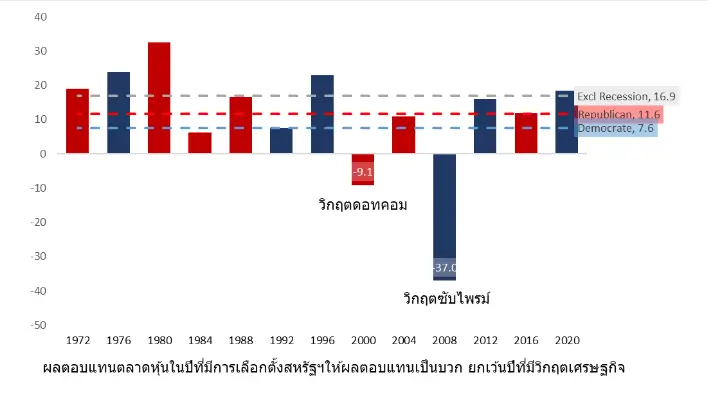

ตลาดหุ้นไม่ได้ชื่นชอบพรรคการเมืองพรรคใดเป็นพิเศษ

นับตั้งแต่ปี 1972 ในปีที่มีการเลือกตั้ง ตลาดหุ้นสหรัฐฯให้ผลตอบแทนเฉลี่ย 10.8%ต่อปี โดยในปีที่พรรครีพับบลิกันชนะเลือกตั้งผลตอบแทนเฉลี่ยจะอยู่ที่ 12.6% ขณะที่ปีที่พรรคเดโมแคตรชนะผลตอบแทนเฉลี่ยอยู่ที่ 8.6% แสดงให้ว่าตลาดหุ้นอาจจะเอนเอียงไปทางพรรครีพับลิกันเล็กน้อย อย่างไรก็ตาม หากหักปีที่เกิดวิกฤตใหญ่ เช่น วิกฤตดอทคอม (ปี 2000) และวิกฤตซับไพรม์ (ปี 2008) ผลตอบแทนเฉลี่ยของทั้ง 2 พรรคกลับมีความใกล้เคียงกันเฉลี่ย 17% ต่อปี ใน 13 ปีของการเลือกตั้ง ตลาดหุ้นสหรัฐฯ ให้ผลตอบแทนเป็นบวกถึง 11 ปี หรือคิดเป็น 85%

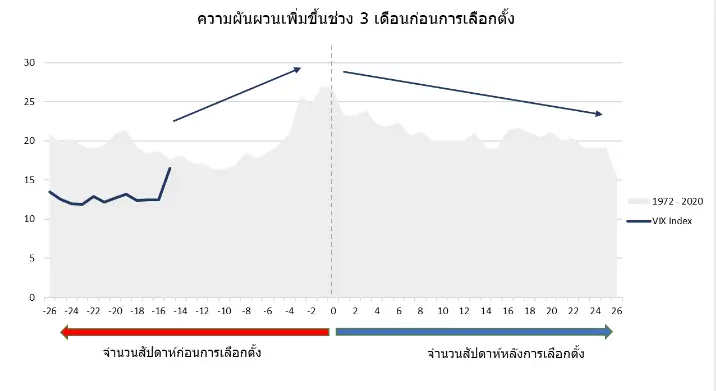

ความผันผวนจะเพิ่มสูงขึ้นช่วง 2-3 เดือนก่อนการเลือกตั้ง

ในอดีตดัชนี VIX index (Volatility Index) ที่บอกถึงความผันผวนของตลาดหุ้นสหรัฐฯ พบว่ามักจะปรับตัวขึ้นในช่วง 2-3 เดือนก่อนการเลือกตั้งและจะค่อยๆลดลงกลับสู่ระดับปกติหลังการเลือกตั้ง และคาดว่าความแตกต่างของนโยบายระหว่างพรรคเดโมแครตและพรรครีพับบลิกันในการเลือกตั้งรอบนี้ อาจส่งผลให้ตลาดหุ้นมีความผันผวนมากขึ้นกว่าเดิม จากทั้งนโยบายการจัดเก็บภาษี นโยบายด้านการค้ากับต่างประเทศ นโยบายด้านผู้อพยพ รวมถึงนโยบายด้านการต่างประเทศ รวมถึงการเปลี่ยนแปลงตัวแทนชิงตำแหน่งประธานาธิบดีพรรคเดโมแครตหลังประธานาธิบดีโจ ไบเดน ถอนตัวจากการลงแข่ง

ตลาดมักจะให้น้ำหนัก (Overreact) กับผลของนโยบายมากเกินไป

ความแตกต่างของนโยบายทั้ง 2 พรรคในครั้งนี้ ทำให้แต่ละอุตสาหกรรมได้ผลกระทบแตกต่างกันไป พรรครีพับลิกัน จะมุ่งเน้นไปที่การลดการใช้กฎระเบียบและการกำกับดูแลซึ่งเอื้อประโยชน์ต่อกลุ่มธุรกิจการเงิน ธุรกิจพลังงานดั้งเดิม และกลุ่มไบโอเทคโนโลยี ส่วนพรรคเดโมแครต เน้นด้านลดการปล่อยมลพิษและพลังงานสะอาดทำให้กลุ่มที่เกี่ยวข้องกับพลังงานสะอาดและอุตสาหกรรมสีเขียวมีแนวโน้มได้รับประโยชน์มากกว่า อย่างไรการเปลี่ยนแปลงนโยบายเหล่านี้มีแนวโน้มว่าจะส่งผลกระทบจำกัดเนื่องจากจะต้องผ่านการกลั่นกรองทั้งสภาผู้แทนฯ และวุฒิสภา

นอกจากนี้พื้นฐานของอุตสาหกรรมที่ดีจะส่งผลต่อผลตอบแทนในระยาวมากกว่า เช่น ในช่วงสมัยที่ทรัมป์ดำรงตำแหน่ง หุ้นพลังงานสะอาดทำผลตอบแทนได้สูงกว่าหุ้นพลังงานดั้งเดิมถึง 43%ต่อปี ขณะที่ในยุคไบเดนหุ้นพลังงานดั้งเดิมทำผลงานได้ดีกว่าหุ้นพลังงานสะอาดถึง 53% ต่อปี

คำถามที่สำคัญ นักลงทุนจะปรับพอร์ตอย่างไรเมื่อใกล้การเลือกตั้งสหรัฐฯ

ลดสัดส่วนหรือขายสินทรัพย์ที่คิดว่าได้รับผลกระทบของนโยบาย

การขายหรือลดสัดส่วนสินทรัพย์นับว่าเป็นวิธีการหลบผลกระทบที่ง่ายสุด หากมีการลงทุนที่ได้รับผลกระทบ เช่นในกลุ่มรายประเทศ หรือ รายอุตสาหกรรม แต่ก็อาจจะเป็นวิธีการที่ทำให้นักลงทุน “เสียประโยชน์มากที่สุด” หากสินทรัพย์นั้นยังมีแนวโน้มการเติบโตที่ดี

ใช้ประโยชน์จากความผันผวนระยะสั้น

ใช้ความผันผวนเป็นโอกาสในการสะสมสินทรัพย์ที่ดีอย่างกลุ่ม Megatrend เช่น AI, Healthcare รวมถึง Biotechnology ที่มีโอกาสเติบโตในระยะยาว โดยอาจจะใช้จังหวะเพิ่มการลงทุนในช่วงตลาดปรับตัวลง

ปรับมุมมองการลงทุนในระยะยาวมากขึ้น

แม้ว่าระยะสั้นตลาดจะให้น้ำหนักผลกระทบจากนโยบายหาเสียงเลือกตั้ง แต่ในระยะยาวปัจจัยพื้นฐานของอุตสาหกรรม นโยบายด้านการเงิน รวมถึงแนวโน้มเศรษฐกิจในอนาคต ยังคงเป็นปัจจัยสำคัญที่ส่งผลต่อราคาหุ้นในระยะยาว ซึ่งในช่วง 12 เดือนข้างหน้า ยังคงเห็นแนวโน้มเศรษฐกิจโลกที่ฟื้นตัวต่อเนื่อง กำไรบริษัทจดทะเบียนโดยยังคงเพิ่มขึ้น ขณะที่นโยบายการเงินมีแนวโน้มผ่อนคลายลง ซึ่งเป็นผลดีต่อการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้น

จะเห็นได้ว่าในช่วงที่มีการเลือกตั้งแม้ว่าจะมีความไม่แน่นอนสูง แต่การย้อนกลับไปดูข้อมูลอดีตจะช่วยให้สามารถกำหนดกลยุทธ์รวมถึงแผนการลงทุนให้เหมาะสมได้ ขณะเดียวกันก็อาจจะกลายเป็นช่วงที่ดีในการคัดเลือกสินทรัพย์ที่ดีเข้าพอร์ตการลงทุนได้

บทความโดย ยศรวี จงแสงทอง AFPT™

Senior Wealth Manager ธนาคารทิสโก้