ธนาคารทิสโก้ชี้สหรัฐฯ จ่อเข้าสู่ภาวะเศรษฐกิจถดถอย แนะโยกเงินจากหุ้นกลุ่มพลังงาน เข้าซื้อหุ้นธุรกิจไบโอเทคโนโลยี และดิจิตอลเฮลธ์แคร์ หลังพบช่วง 8 ปีข้างหน้า มีโอกาสขยายตัวสูงสุด 27.7% ต่อปี

นายณัฐกฤติ เหล่าทวีทรัพย์ ผู้อำนวยการอาวุโสที่ปรึกษาการลงทุนทิสโก้เวลธ์ ธนาคารทิสโก้ จำกัด (มหาชน) เปิดเผยว่า ตัวเลขดัชนีชี้วัดทางเศรษฐกิจของสหรัฐฯ หลายดัชนีกำลังบ่งชี้ความเสี่ยงที่เศรษฐกิจสหรัฐฯ เข้าสู่ภาวะถดถอย (Recession) สูงขึ้น หลังจากที่ธนาคารกลางสหรัฐฯ (Fed) ปรับขึ้นดอกเบี้ยในอัตราที่สูงถึง 0.75% มากสุดตั้งแต่ปี 2537 ในการประชุมเดือนมิถุนายนที่ผ่านมา และส่งสัญญาณปรับดอกเบี้ยขึ้นต่อเนื่องอีก 1.75% สู่ระดับ 3.25 – 3.50% ณ สิ้นปีนี้ โดยการปรับขึ้นดอกเบี้ยในอัตราที่เร็ว จะทำให้สภาวะการเงิน (Financial Conditions) ตึงตัวขึ้นมาก และส่งผลให้สภาพคล่องในตลาดการเงินลดลง

นอกจากนี้ ดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐฯ เดือนมิถุนายนได้ปรับตัวตัวลงแตะ 98.7 จุด ซึ่งเป็นระดับต่ำสุดนับตั้งแต่ปี 2556 ทำให้เริ่มเห็นภาคธุรกิจปรับลดแรงงานให้สอดคล้องความต้องการสินค้าในอนาคตที่เริ่มลดลง จึงยิ่งตอกย้ำโอกาสเกิดเศรษฐกิจถดถอยในระยะข้างหน้า โดย Bloomberg Economics คาดว่า เศรษฐกิจจะเกิด Recession ในช่วง 2 ปีข้างหน้า เพิ่มขึ้นเป็น 98% จาก 30% ในช่วงก่อนการประชุม Fed เดือนมิถุนายนที่ผ่านมา

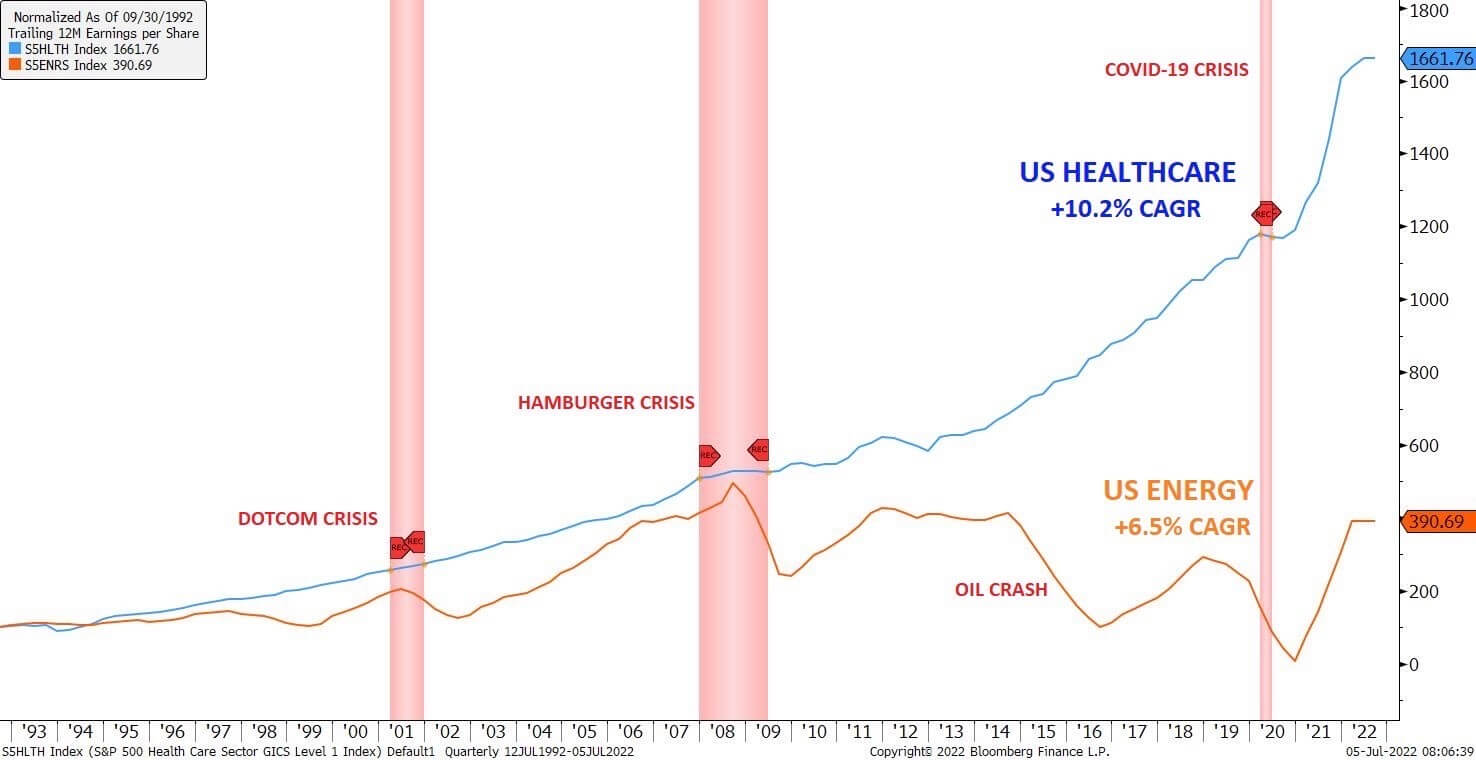

นายณัฐกฤติกล่าวอีกว่า หากเศรษฐกิจสหรัฐฯ เข้าสู่ภาวะถดถอยตามที่คาด กำไรต่อหุ้น (EPS) ของดัชนี S&P 500 อาจหดตัวถึง -25.5% โดยเฉพาะหุ้นในกลุ่มที่ผลประกอบการผันผวนตามภาวะเศรษฐกิจ เช่น กลุ่มพลังงานที่ราคาน้ำมันปรับตัวลดลงจากอุปสงค์ที่หดตัว ทำให้ผลกำไรของกลุ่มนี้จึงลดลงมากกว่ากลุ่มอื่น ๆ ทั้งนี้ ข้อมูลจากบลูมเบิร์กพบว่า ค่าเฉลี่ยในช่วงวิกฤต 4 ครั้งหลังสุด ได้แก่ วิกฤตตฟองสบู่ดอทคอม หรือ “Dot-com Bubble” วิกฤตสินเชื่อซับไพรม์ (Subprime Mortgage Crisis) วิกฤตน้ำมัน (Oil Crash) และ COVID-19 กำไรหุ้นกลุ่มพลังงานลดลงสูงถึง -75.5%

ขณะที่กลุ่มที่เติบโตสวนทางอย่างชัดเจน คือ กลุ่มเฮลธ์แคร์ (Healthcare) โดยข้อมูลในอดีตพบว่า ผลกำไรของกลุ่ม Healthcare ยังคงเติบโตได้ดี และในระยะยาวยังเติบโตได้อย่างต่อเนื่องในอัตราที่สูงกว่าภาพรวมของดัชนี S&P 500 โดยเมื่อเปรียบเทียบข้อมูลจากบลูมเบิร์กพบว่า ในช่วง 30 ปีมานี้ บริษัทจดทะเบียน S&P 500 มีอัตราการเติบโตของกำไร 6.9% ต่อปี ในขณะที่อัตรากลุ่ม Healthcare มีอัตราการเติบโตของกำไรเฉลี่ยอยู่ที่ 10.2% ต่อปี

แผนภาพที่ 1: กำไรหุ้นกลุ่มเฮลธ์แคร์เทียบกับกำไรหุ้นกลุ่มพลังงานในรอบ 30 ปี

ที่มา: Bloomberg, TISCO Wealth Advisory

โดยธุรกิจไบโอเทคโนโลยี และ Digital Healthcare มีความโดดเด่นอย่างมาก เห็นได้จากการที่ Grand View Research ซึ่งคาดการณ์ว่าตลาดของไบโอเทค (Biotechnology) ในช่วงปี 2565 – 2573 จะมีอัตราการเติบโต (CAGR) อยู่ที่ 13.9% และ Digital Healthcare จะมีอัตราการเติบโต (CAGR) อยู่ที่ 27.7% ต่อปี

ดังนั้น จากข้อมูลข้างต้นธนาคารทิสโก้จึงแนะนำให้นักลงทุนขายหุ้นกลุ่มพลังงาน และหุ้นที่ผลประกอบการผันผวนไปตามภาวะเศรษฐกิจ และโยกเงินมาซื้อหุ้นกลุ่มเฮลธ์แคร์ที่กำไรมีโอกาสเติบโตดีแม้จะเกิดวิกฤตเศรษฐกิจถดถอย อีกทั้งผลประกอบการของหุ้นกลุ่มนี้มีโอกาสเติบโตอีกมากจากกระแสเมกะเทรนด์สังคมผู้สูงอายุที่เกิดขึ้นทั่วโลก

อีกทั้ง ผลิตภัณฑ์ด้าน Healthcare เป็นหนึ่งในสินค้าจำเป็นต่อการดำรงชีวิต อาทิ ยาสามัญประจำบ้าน วัคซีนป้องกันโรค หรือยารักษาโรคร้ายแรง อย่างโรคมะเร็งที่มีผู้ป่วยเพิ่มมากขึ้นทุก ๆ ปี และนวัตกรรมทางการแพทย์ด้าน Biotechnology กับ Digital Healthcare ที่ก้าวหน้าในปัจจุบันก็ทำให้ธุรกิจกลุ่มนี้จะมีอำนาจต่อรองต่อผู้บริโภค หรือ Bargaining Power of Buyers ค่อนข้างสูง และผู้บริโภคไม่สามารถหยุดการเจ็บป่วยได้

ทั้งนี้ ศูนย์บริการเมดิแคร์และเมดิเคด (Centers for Medicare & Medicaid Services) ของสหรัฐฯ ยังคาดการณ์ว่าสัดส่วนการใช้จ่ายทางด้านเฮลธ์แคร์ของสหรัฐฯ จะยังคงอยู่ในระดับสูงที่ประมาณ 19.6% ของ GDP ไปจนถึงปี 2573 และคาดว่าในปี 2571 การใช้จ่ายทางด้านเฮลธ์แคร์จะมีมูลค่าสูงถึง 6.7 ล้านล้านดอลลาร์สหรัฐฯ เป็นแรงผลักดันให้ธุรกิจกลุ่มนี้มีการเติบโตและเกิดการควบรวมกิจการ (M&A) เพิ่มขึ้น โดยเฉพาะบริษัทที่มีขนาดกลาง-เล็ก ที่มีสิทธิบัตรยาที่ได้รับการอนุมัติจาก องค์การอาหารและยาสหรัฐฯ (FDA) เป็นที่หมายตาจากบริษัทยาขนาดใหญ่และเป็นส่วนพลักดันให้ราคาหุ้นปรับตัวขึ้นแบบก้าวกระโดด เช่น บริษัท Pfizer ผู้ผลิตยา Biotech ข้ามชาติยักษ์ใหญ่ที่พึ่งประกาศซื้อกิจการของบริษัท Biohaven ผู้คิดค้นนวัตกรรมยาที่ใช้ในการรักษาและป้องกันโรคไมเกรนอย่างยา Nurtec ODT ด้วยจำนวนเงินสดกว่า 11,600 ล้านดอลลาร์สหรัฐฯ ส่งผลให้ราคาหุ้นของ Biohaven พุ่งขึ้นถึง 70% ในวันที่มีการประกาศอนุมัติข้อตกลงดังกล่าว