วิกฤตเงินเฟ้อที่ผ่านมาผู้วางแผนเกษียณพบอุปสรรคกับการบริหารเงินเพื่อวางแผนเกษียณ ทำให้ผู้ที่ต้องการวางแผนการลงทุนเพื่อการเกษียณที่รับความเสี่ยงจากการลงทุนได้น้อย จำเป็นต้องปรับสัดส่วนลงทุนให้มีสินทรัพย์เสี่ยงเพิ่มขึ้นเพื่อสร้างผลตอบแทนให้ชนะเงินเฟ้อ อย่างไรก็ตามการขึ้นดอกเบี้ยสู่จุดสูงสุดในรอบ 15 ของสหรัฐฯ ในปัจจุบันทำให้ปัญหาอัตราเงินเฟ้อเริ่มคลี่คลายและอาจทำให้อัตราดอกเบี้ยจะทำจุดสูงสุดในไม่ช้า ทำให้การลงทุนตราสารหนี้ที่มีคุณภาพในสหรัฐฯ สามารถสร้างอัตราผลตอบแทนที่น่าสนใจขึ้น และกลับมาเป็นทางเลือกสำหรับผู้วางแผนเกษียณที่รับความเสี่ยงการลงทุนได้น้อยเพื่อบรรลุแผนเกษียณในอนาคตด้วย

โดยวิกฤตเงินเฟ้อที่ผ่านมาอัตราเงินเฟ้อของสหรัฐอเมริกาและของไทยเพิ่มขึ้นถึงจุดสูงสุดที่ +9.1% YoY และ +7.9% YoY ตามลำดับ ขณะที่อัตราดอกเบี้ยพันธบัตรรัฐบาลของทั้ง 2 ประเทศที่เป็นตัวแทนของตราสารหนี้คุณภาพดี ณ ขณะนั้นอยู่ที่เพียง 3% และ 2.8% ตามลำดับเท่านั้น ดังนั้นหากลงทุนพันธบัตรรัฐบาลด้วยอัตราดอกเบี้ยต่อปีดังกล่าวหักด้วยเงินเฟ้อจึงเท่ากับอัตราดอกเบี้ยที่แท้จริงจะติดลบ หรือเปรียบเสมือนผู้ลงทุนสูญเสียอำนาจซื้อถึงปีละ -6% และ -5.1% สิ่งนี้ทำให้นักลงทุนที่ต้องการเอาชนะเงินเฟ้อจึงจำเป็นต้องเพิ่มความเสี่ยงของตราสารหนี้ที่จะเลือกลงทุน ไม่ว่าจะเป็นเพิ่มระยะเวลาของตราสารหนี้ที่ยาวขึ้น หรือแม้กระทั่งการลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่า (Investment grade: IG) เพื่อให้ได้ดอกเบี้ยที่มากขึ้น

อย่างไรก็ดี ปัญหาเงินเฟ้อที่ผ่านมากำลังได้รับการแก้ไขจากธนาคารกลางด้วยการขึ้นดอกเบี้ยนโยบายเพื่อจูงใจให้คนฝากเงินเพิ่มขึ้นขณะเดียวกันก็สามารถลดปริมาณเงินที่หมุนเวียนในระบบได้ โดยเฉพาะฝั่งสหรัฐฯ ที่มีการปรับอัตราดอกเบี้ยนโยบายขึ้นไปกว่า 5% และเริ่มทำให้อัตราเงินเฟ้อปรับลดลงต่ำกว่าอัตราดอกเบี้ยแล้ว และการที่ Fed มีมติคงดอกเบี้ยเมื่อวันที่ 14 มิ.ย. ถือเป็นครั้งแรกที่คงอัตราดอกเบี้ยนับตั้งแต่เริ่มขึ้นดอกเบี้ยเมื่อเดือน มี.ค. 2022 จึงมีโอกาสที่ดอกเบี้ยจะทำจุดสูงสุดในไม่ช้า อีกทั้งยังมากกว่าอัตราดอกเบี้ยนโยบายของไทยที่ 2% และคาดว่าจะคงไว้ตลอดปีนี้ ดังนั้นจึงเป็นโอกาสกับการลงทุนตราสารหนี้สหรัฐฯ เพราะอัตราดอกเบี้ยของตราสารหนี้ย่อมอยู่ในระดับสูงเช่นเดียวกับดอกเบี้ยนโยบาย และหากดอกเบี้ยนโยบายเริ่มลดลงยังมีโอกาสได้ผลตอบแทนส่วนเพิ่มจากส่วนต่างราคาที่มากขึ้นด้วย

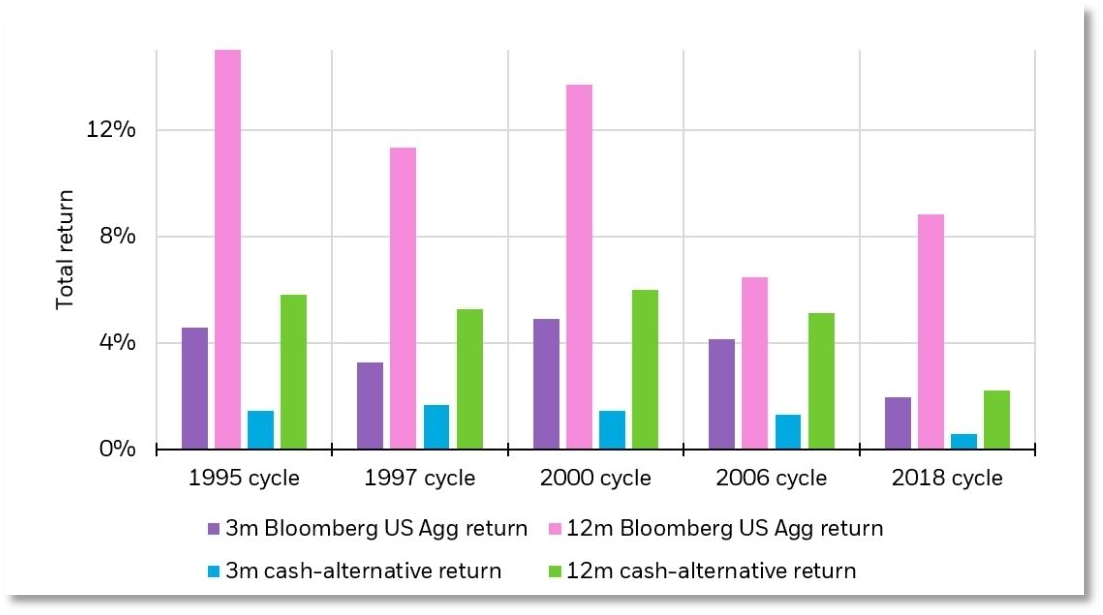

โดยจากสถิติของ Blackrock ระบุว่าดัชนี Bloomberg US Aggregate Bond Index ที่เป็นดัชนีอ้างอิงราคาของตราสารหนี้ในประเทศสหรัฐฯ พบว่าในช่วง 3 เดือนแรกที่อัตราดอกเบี้ยนโยบายสหรัฐฯ ถึงจุดสูงสุดเมื่อปีค.ศ. 1995, 1997, 2000, 2006 และ 2018 ดัชนีดังกล่าวเพิ่มขึ้นเฉลี่ย 3% และเมื่อครบ 12 เดือนเพิ่มขึ้นเฉลี่ย +10% ซึ่งให้ผลตอบแทนมากกว่าตลาดหุ้นโลก (MSCI World ACWI) ที่มีผลตอบแทนย้อนหลัง 10 ปีที่ปีละ 8% หากลงทุนตราสารหนี้ในจังหวะที่อัตราดอกเบี้ยสูงสุดอีกด้วย

แต่สิ่งที่ต้องพิจารณาเพิ่มเติม คือ การเลือกคุณภาพของตราสารหนี้ เนื่องจากการขึ้นดอกเบี้ยอาจส่งผลลบต่อเศรษฐกิจ ไม่ว่าจะเป็นต้นทุนทางการเงินที่สูงขึ้นทำให้ภาคธุรกิจชะลอการลงทุน ขณะเดียวกันภาคครัวเรือนก็ต้องชะลอการจับจ่ายใช้สอยเพราะต้องลดการกู้หนี้ด้วย ซึ่งพฤติกรรมเหล่านี้ส่งผลต่อ GDP และอาจเกิดเศรษฐกิจถดถอย (Recession) ซึ่งการเลือกลงทุนตราสารหนี้ภายใต้ความเสี่ยง Recession คือ เลือกตราสารหนี้ที่อันดับความน่าเชื่อถือสูงกว่า IG เพราะ มีความเสี่ยงการผิดนัดชำระหนี้ต่ำ (Default risk) ซึ่งลดโอกาสที่จะสูญเงินทั้งจำนวนได้ หรือเน้นลงทุนในพันธบัตรรัฐบาลสหรัฐฯ ที่ความน่าเชื่อถือสูงที่สุดหรือ AAA จะตอบโจทย์มากกว่าสำหรับผู้ที่รับความเสี่ยงได้น้อย

จะเห็นได้ว่า ช่วงเวลาที่อัตราดอกเบี้ยปรับขึ้นถึงจุดสูงสุดและมีความเสี่ยงการเกิด Recession ในระยะข้างหน้า เป็นโอกาสสำหรับผู้วางแผนเกษียณที่รับความเสี่ยงได้น้อยในการเพิ่มน้ำหนักลงทุนตราสารหนี้ต่างประเทศที่มีอันดับความน่าเชื่อถือกลุ่ม IG เนื่องจากทิศทางของนโยบายการเงินของสหรัฐฯ ที่เริ่มผ่อนคลายจะเป็นกุญแจสำคัญที่ตราสารหนี้ต่างประเทศสามารถสร้างผลตอบแทนได้มากกว่าผลตอบแทนระยะยาวของตลาดหุ้น ขณะเดียวกันสามารถลดความเสี่ยงจากการลงทุนในตราสารทุนโดยไม่จำเป็นเหมือนในอดีตที่อัตราดอกเบี้ยต่ำอีกด้วย

แผนภาพที่1: อัตราผลตอบแทนของดัชนี Bloomberg US Aggregate bond Index เมื่ออัตราดอกเบี้ยนโยบายถึงจุดสูงสุด

ที่มา: Source: Blackrock, Bloomberg

Wealth Manager TISCO Wealth

เผยแพร่ครั้งแรกที่ เว็บไซต์กรุงเทพธุรกิจ