ใกล้ที่จะสิ้นสุดไตรมาสที่ 1 ของปี 2022 กันแล้ว ถือได้ว่าเป็นช่วงที่ท้าทายทีเดียวในแวดวงการลงทุน ด้วยหลากหลายประเด็นที่เข้ามากระทบภาพการลงทุน ทั้งท่าทีความเข้มของธนาคารกลางในหลายๆ ประเทศที่มีการลดการกระตุ้นเศรษฐกิจ รวมถึงต้องการที่จะปรับขึ้นอัตราดอกเบี้ย ซึ่งมาพร้อมกับอัตราเงินเฟ้อที่เร่งตัวสูงจากราคาน้ำมันที่พุ่งสูงขึ้น นอกจากนั้นยังมีประเด็นสงครามระหว่างรัสเซีย-ยูเครนที่กดดันให้ตลาดหุ้นทั่วโลกปรับตัวลดลงหนักราว 10 – 20% ในตลาดหลักของโลก อย่างในสหรัฐฯ ยุโรป ญี่ปุ่น และจีน แต่ปัจจัยกดดันเหล่านี้ล้วนแต่เป็นปัจจัยในระยะสั้น ที่ไม่ได้ส่งผลต่อการดำเนินกิจการและผลประกอบการของบริษัทในระยะยาว ทำให้แม้ราคาหุ้นจะปรับตัวลดลงในปัจจุบัน แต่ก็ช่วยเปิดโอกาสการลงทุนที่น่าสนใจให้กับนักลงทุนที่มีประสบการณ์และมองหาโอกาสในการลงทุนด้วยเช่นเดียวกัน

อย่างไรก็ดี ประเด็นต่างๆ ข้างต้นที่เข้ามากระทบการลงทุนในช่วงที่ผ่านมา ล้วนแล้วแต่เป็นเหตุการณ์ที่เคยเกิดขึ้นแล้วในอดีตทั้งสิ้น ซึ่งเหตุการณ์เหล่านั้นมักจะกระทบ Sentiment การลงทุนในตลาดหุ้นเพียงระยะสั้นเท่านั้น อีกทั้งยังมีผลกระทบที่เบาบางต่อการดำเนินกิจการของบริษัท อาทิ การเกิดสงครามหรือความขัดแย้งระหว่างประเทศ โดยในช่วงราว 82 ปีที่ผ่านมา เกิดความขัดแย้งระหว่างประเทศกว่า 28 ครั้ง ซึ่งตลาดหุ้นปรับตัวลงเฉลี่ยเพียงราว -5% เท่านั้น แล้วใช้เวลาอีกราว 20 วันในการฟื้นตัวกลับมาที่เดิม

เราพบว่า ผลตอบแทนตั้งแต่ช่วงต้นปีที่ผ่านมา (YTD Performance as of 14 March 2022) ตลาดหุ้น อาทิ S&P500, NASDAQ, EUROSTOXX50, NIKKEI225 และ CSI300 ปรับตัวลดลงราว -13%, -20%, -13%, -13% และ -19% ตามลำดับ ซึ่งถือได้ว่าตลาดปรับตัวลดลงอย่างต่อเนื่อง ทำให้ระดับ Valuation อ้างอิงโดย Forward P/E Ratio ของดัชนีหลักของโลกปรับตัวลงมาอยู่ในระดับค่าเฉลี่ย หรือต่ำกว่าค่าเฉลี่ยในรอบ 10 ปีย้อนหลัง และหากพิจารณาจาก P/E Band พบว่าตลาดหุ้นอย่างตลาด NIKKEI225 และ TOPIX (ญี่ปุ่น), STOXX600 (ยุโรป), TWSE (ไต้หวัน), และ HSCEI (จีน) มีระดับ Forward P/E ราว -1S.D. ทั้งสิ้น ซึ่งในช่วง 10 ปีที่ผ่านมามีเหตุการณ์ลักษณะนี้เกิดขึ้นไม่บ่อยนัก

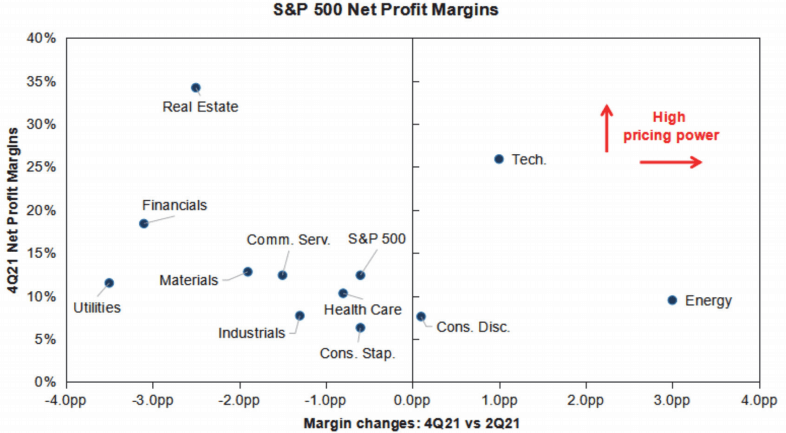

นอกจากประเด็นด้าน Valuation แล้ว การเติบโตของเศรษฐกิจโดยรวมและผลประกอบการของบริษัทก็เป็นอีก 1 ปัจจัยที่สำคัญมากไม่แพ้กัน โดยในปี 2022 นี้ เราเชื่อว่า ภาพรวม GDP ของแต่ละประเทศจะเติบโตได้ราว 3 – 5% YoY และหลังจากประเด็นต่างๆ ที่เข้ามากระทบเริ่มมีความชัดเจนมากขึ้น ตลาดหุ้นก็จะเริ่มกลับเข้าสู่ภาวะปกติ ซึ่งประเด็นที่ตลาดจะกลับมาให้ความสำคัญ คือภาวะเงินเฟ้อที่เร่งตัวสูงขึ้น ทำให้กลุ่มการลงทุนที่ควรให้น้ำหนักจะเป็นกลุ่มของประเทศอย่างจีน ซึ่ง Bloomberg Consensus คาดการณ์ว่า ในปีนี้ตัวเลขดัชนีผู้บริโภคหรือเงินเฟ้อจะเพิ่มขึ้นสูงสุดใน 3Q2022F ในระดับ +2.4% YoY ซึ่งต่ำกว่าเป้าหมายของ PBoC ที่ +3% YoY รวมถึงญี่ปุ่นที่มีเป้าหมายเงินเฟ้อราว +2% YoY จากตัวเลขปัจจุบันที่ขยายตัวเพียง +1% YoY นอกจากนี้ กลุ่มอุตสาหกรรมที่สามารถปรับราคาสินค้าและบริการเพิ่มขึ้นได้จากต้นทุนที่สูงขึ้น ก็เป็นตัวเลือกที่น่าสนใจลงทุนด้วยเช่นเดียวกัน ซึ่งจากข้อมูลอ้างอิงกลุ่มอุตสาหกรรมในดัชนี S&P500 พบว่า กลุ่ม Technology และ Consumer Discretionary รวมถึงกลุ่ม Energy มีอัตรากำไรสุทธิหรือ Profit Margin เพิ่มขึ้นในช่วงเวลาดังกล่าวดังแสดงในแผนภาพที่ 1

แผนภาพที่1: แสดงการเปลี่ยนแปลงอัตรากำไรสุทธิของกลุ่มอุตสาหกรรมในดัชนี S&P500 ในช่วง 4Q2021 และ 2Q2021

ที่มา: TISCO ESU

โดย วิศรุต จารุอนันตพงษ์ AFPT™

Wealth Manager ธนาคารทิสโก้