ผลกำไรของบริษัทจดทะเบียนในไตรมาส 3 ของสหรัฐอเมริกาขยายตัวประมาณ 39% เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว (YoY) และยังคงอัตราการทำกำไรระดับที่สูงถึง 12.9% สะท้อนว่า แม้หลายบริษัทจะประสบกับปัญหาเรื่องการขาดแคลนสินค้าในการผลิต ราคาสินค้าโภคภัณฑ์และต้นทุนการขนส่งที่เพิ่มสูงขึ้น แต่ยังสามารถปรับราคาขายให้สอดคล้องกับต้นทุนที่เพิ่มสูงขึ้นได้ ถึงแม้ผลกำไรจะออกมาดี แต่อัตราเงินเฟ้อที่พุ่งสูงขึ้นแตะระดับสูงสุดนับตั้งแต่ปี 1990 ทำให้นักลงทุนเริ่มกังวลว่า ในปีหน้าธนาคารกลาง (FED) จะเริ่มปรับอัตราดอกเบี้ยเร็วกว่าที่เคยคาดการณ์ไว้ สะท้อนผ่านตลาดซื้อ-ขายอัตราดอกเบี้ยล่วงหน้าว่า FED จะเร่งขึ้นดอกเบี้ยถึง 6 ครั้งจนถึงปี 2023 และจะทำให้อัตราดอกเบี้ยนโยบายแตะระดับ 1.6% ณ สิ้นปี 2023

โดยทั่วไปแล้วการปรับขึ้นอัตราดอกเบี้ยจะส่งผลกระทบเชิงลบต่อตลาดหุ้น เนื่องจากต้นทุนทางการเงินของบริษัทและของนักลงทุนจะสูงขึ้นทันที ทำให้ตลาดหุ้นมักจะเผชิญกับความผันผวนอย่างหลีกเลี่ยงไม่ได้ ซึ่งการจะปรับตัวลดลงรุนแรงหรือไม่นั้นจะขึ้นกับสภาวะเศรษฐกิจและอัตราเงินเฟ้อคาดการณ์ โดย TISCO ESU ประเมินไว้ว่า เศรษฐกิจจะส่งสัญญาณชะลอตัวจากมาตรการกระตุ้นเศรษฐกิจของภาครัฐที่หมดลงและการบริโภคที่ผ่านจุดสูงสุดไปเรียบร้อยแล้ว สภาวะดังกล่าวจะทำให้อัตราผลตอบแทนของพันธบัตรรัฐบาลระยะสั้น (2 ปี) ที่อิงตามทิศทางดอกเบี้ยนโยบาย และระยะยาว (10 ปี) ที่อิงตามการเติบโตของเศรษฐกิจ ซึ่งมีความห่างกันน้อยลง

กล่าวคือ ตลาดยังมองทิศทางดอกเบี้ยจะเริ่มปรับตัวสูงขึ้น ขณะที่การเติบโตของเศรษฐกิจเริ่มชะลอตัวลง นักลงทุนเรียกสภาวะเช่นนี้ว่า “Flat Yield Curve” ซึ่งจะสร้างความผันผวนให้กับตลาดหุ้นและประเมินว่าดัชนี S&P 500 มีโอกาสปรับตัวลดลงสู่ระดับ 4,300 จุด จากระดับปัจจุบันที่ 4,550 จุด คิดเป็นประมาณ -5% (อ้างอิง Bond Yield ที่ 1.4% และ Earning Yield Gap ที่ 3.5%)

การปรับฐานในแต่ละครั้งสร้างโอกาสให้นักลงทุนสามารถซื้อของดีในราคาที่มีส่วนลด สำหรับกลุ่มที่น่าสนใจในการลงทุนในช่วงตลาดปรับฐาน มองว่าเป็นกลุ่มเทคโนโลยีที่โดดเด่นและเป็น Future Trend of Technology คือ

Cloud และ Cybersecurity ซึ่งได้รับประโยชน์จาก Digital Transformation

มีรายได้มาจาก ทั้งการขาย อุปกรณ์ (Hardware) ผนวกกับเข้ากับ Software ในรูปแบบ Subscription Model หรือการสมัครสมาชิกเพื่อให้ได้รับบริการ ทำให้เกิดเป็นรายรับคงที่ มีต้นทุนในการเปลี่ยนที่สูง และที่สำคัญ Cybersecurity ยังได้รับการสนับสนุนจากภาครัฐบาลและองค์กรขนาดใหญ่ที่ได้ตระหนักถึงความสำคัญของการปกป้องข้อมูล ไม่เพียงแต่ข้อมูลที่รั่วไหลออกไปจะนำไปสู่การเรียกค่าไถ่มูลค่ามหาศาล ภาครัฐยังมีกฎระเบียบ เช่น PDPA ที่หากบริษัทใดทำข้อมูลรั่วไหลออกไปจะถูกปรับดังที่เคยเกิดเหตุกับเครือของโรงแรม Marriott ที่ถูกปรับถึง 18.4 ล้านยูโร หลังจากที่ข้อมูลลูกค้าหลุดออกไป

นอกจาก Cloud และ Cybersecurity จะมีการเติบโตในยุคของ Digital Transformation แล้วนั้น การเข้ามาของ Metaverse ที่เปรียบเสมือนโลกอีกใบหนึ่ง ทำให้มีความจำเป็นที่จะต้องใช้ Cloud และระบบ Cybersecurity ที่มากขึ้น และยังมีอีก 2 กลุ่มที่ได้ประโยชน์โดยตรง คือ

Esports และ Social Media

ในระยะแรกของ Metaverse ผู้พัฒนาระบบกราฟิกแบบ 3D จะมีความสำคัญมากขึ้น ขณะที่อุตสาหกรรมเกมคาดว่าจะเป็นอุตสาหกรรมแรกๆ ที่นักลงทุนนึกถึง หากพูดถึง Metaverse

จุดเด่นที่สำคัญของ Future Trend of Technology ทั้ง 4 อย่าง Cloud, Cybersecurity, Esports และ Social Media คือ การเติบโตของมูลค่าตลาดและยอดขายในระดับที่สูงกว่า 20% ซึ่งเทียบกับการเติบโตของยอดขายของกลุ่มบริษัทใน NASDAQ 100 เพียง 8% ทำให้มองว่า เมื่อตลาดปรับฐานลงมา การคัดเลือกกลุ่มเทคโนโลยีที่มีการเติบโตสูงจะเป็นทางเลือกที่ดีกว่ากลุ่มที่มีการเติบโตเท่ากับหรือน้อยกว่าตลาด

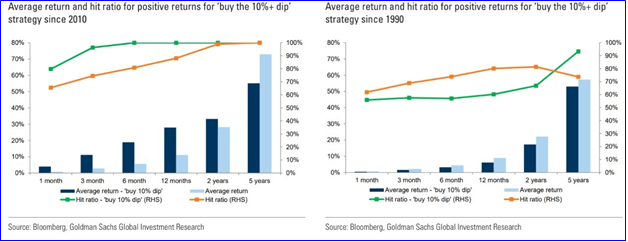

ข้อมูลจาก Goldman Sachs พบว่าตั้งแต่ปี 2010 กลยุทธ์ “Buy the Dip” ที่จะทำการซื้อหากดัชนี S&P 500 ปรับตัวลดลงมาตั้งแต่ 10% ยังเป็นกลยุทธ์ที่ดี ให้ผลตอบแทนมากกว่าตลาด ด้วยผลตอบแทนเฉลี่ย 3 เดือนมากกว่า 10%, 6 เดือนมากกว่า 20% และ 1 ปีมากกว่า 30% เทียบกับผลตอบแทนเฉลี่ยของตลาดเพียง +10%

แต่หากคำนวณค่าสถิติของผลตอบแทนตั้งแต่ปี 1990 จะพบว่า กลยุทธ์ “Buy the Dip” อาจจะมีบางช่วงที่ให้ผลตอบแทนน้อยกว่าค่าเฉลี่ยตลาดอยู่บ้าง เนื่องจากหลังจากปี 1990 ได้เกิดวิกฤตขึ้นอีกหลายๆ ครั้ง เช่น Dot-com ซับไพร์ม หนี้ยุโรป เงินไหลออกจากประเทศจีน ไปจนถึงสงครามการค้า ทำให้ในช่วงที่เกิดวิกฤต ตลาดจะลงลึกและใช้เวลายาวนานกว่าปกติ แต่ถึงเป็นเช่นนั้น กลยุทธ์การลงทุน “Buy the Dip” ก็ยังให้ผลตอบแทนที่เป็นบวกเสมอโดยเฉพาะภาพในระยะ 6 เดือนขึ้นไป

แผนภาพที่ 1: ผลตอบแทนเฉลี่ยของกลยุทธ์ “Buy the 10%+ Dip” ตั้งแต่ปี 2010 และ ปี 1990

ที่มา: Bloomberg, Goldman Sachs Global Investment Research

ดังนั้น จึงมองว่าช่วงเวลาที่ตลาดกำลังกังวลกับขึ้นดอกเบี้ยของ FED และเศรษฐกิจที่ชะลอตัวลง ประกอบกับ Valuation ของหุ้นที่ทรงตัวอยู่ในระดับสูง ทำให้มีโอกาสที่ตลาดหุ้นจะปรับฐาน แต่การปรับฐานประเมินไว้เพียง 6 – 8% จากระดับปัจจุบันซึ่งถือว่าเป็นการปรับฐานในระดับปกติ และมองว่าเป็นโอกาสในการเข้าลงทุนตามกลยุทธ์ “Buy the Dip” โดยธีมที่น่าสนใจในการลงทุน คือ กลุ่ม Future Trend of Technology ที่มีการเติบโตสูงกว่ากลุ่มเทคโนโลยีอื่น

===================================

บทความโดย : วัทธิกร กิจจาวิจิตร AFPT

Wealth Manager ธนาคารทิสโก้