ผลการประชุม FOMC ครั้งล่าสุดเมื่อวันที่ 30-31 ก.ค. ที่ผ่านมา แม้ว่าคณะกรรมการธนาคารกลางสหรัฐ หรือ Fed มีมติคงดอกเบี้ยที่ 5.25% -5.50% เหมือนที่ผ่านมา

คุณ เจอโรม พาวเวล ประธาน Fed ได้ให้มุมมองว่า ตลาดแรงงานทั้งอัตราการว่างงาน การจ้างงานใหม่ที่ระดับปัจจุบันไม่ได้ส่งผลกระทบต่อเงินเฟ้อมากเหมือนในช่วงก่อนหน้า ขณะเดียวกันก็ไม่อยากเห็นการจ้างงานสหรัฐฯที่ชะลอตัวมากเกินไป รวมถึงหากเงินเฟ้อยังคงแนวโน้มเดิม(ชะลอตัว)ตามช่วงที่ผ่านมา มีโอกาสที่ Fed จะลดดอกเบี้ยได้เร็วที่สุดในการประชุมครั้งถัดไปในเดือน ก.ย. 2024

นอกจากนี้ดัชนีเงินเฟ้ออ้างอิงที่ Fed ใช้ในการดำเนินนโยบายทางการเงิน ได้แก่ เงินเฟ้อผู้บริโภคพื้นฐานไม่รวมอาหารและพลังงาน (Core PCE) อยู่ที่ระดับ 2.6%YoY ยังมีแนวโน้มปรับตัวลงมาต่อเนื่่องจนใกล้เคียงกับกรอบที่ Fed คาดไว้ที่ 2%

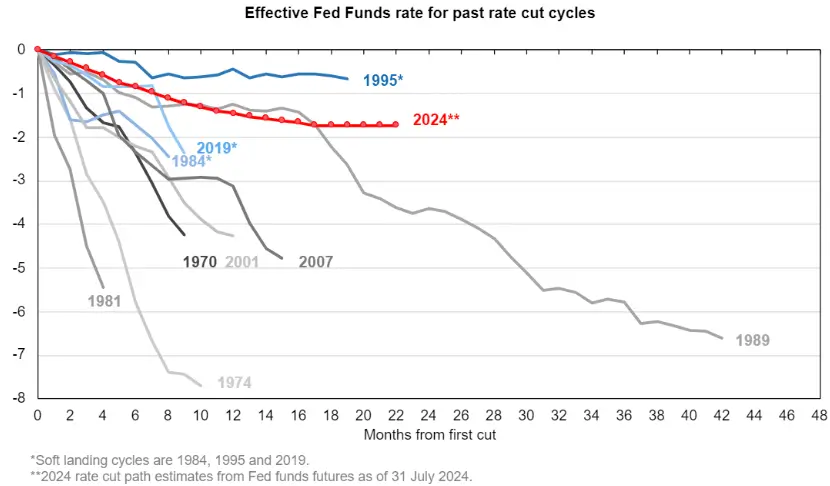

ทั้งนี้แนวโน้มของอัตราดอกเบี้ยสหรัฐฯที่ตลาดคาดการณ์จาก CME FedWatch Tool ประเมินโอกาสที่ Fed จะลดดอกเบี้ยในการประชุมเดือน ก.ย. อย่างน้อย 1 ครั้งแตะระดับ 100% (1 ส.ค.) และจะทยอยลดดอกเบี้ยลง 4 ครั้งในช่วง 12 เดือนข้างหน้า ขณะที่สถิติการลดดอกเบี้ยของ Fed โดยเฉพาะในปี 1984, 1995 และ 2019 ที่ Fed ลดดอกเบี้ยและเศรษฐกิจไม่เกิดภาวะถดถอย พบว่าโดยเฉลี่ยแล้ว Fed จะลดดอกเบี้ยได้ถึง 1.75% ในช่วง 18 เดือนข้างหน้า

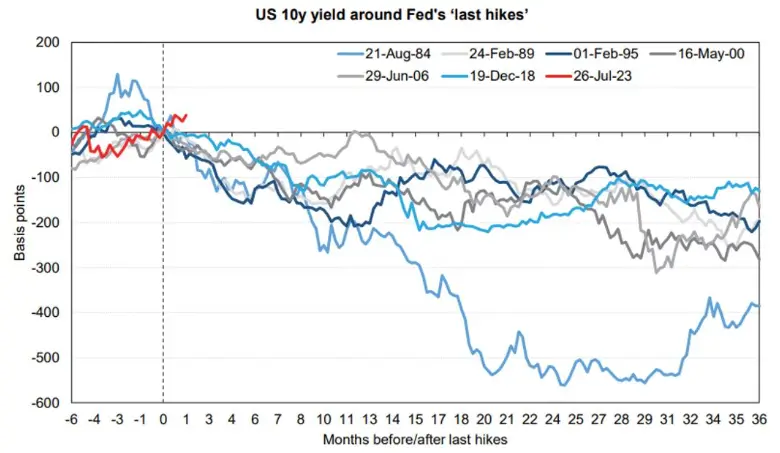

นอกจากนี้จากข้อมูลย้อนหลังตั้งแต่ปี 1984 ซึ่งครอบคลุมการขึ้นดอกเบี้ยนโยบาย 6 รอบ ทาง TISCO ESU ยังพบว่าอัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ปรับตัวลดลงทุกรอบหลังการปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งสุดท้ายของ Fed โดยช่วง 6 เดือน หลัง Fed ขึ้นดอกเบี้ยครั้งสุดท้าย Bond Yield จะลดลงราว 50-150 bps

ดังนั้นหาก Bond Yield สหรัฐฯมีการปรับลดลงตามในสถิติที่ผ่านมา นั่นหมายความว่านักลงทุนมีโอกาสได้รับผลตอบแทนในช่วงต้นวงจรดอกเบี้ยขาลงรอบใหม่ ซึ่งจะได้ผลประโยชน์จากอัตราดอกเบี้ยที่ยังอยู่ในระดับสูงรวมถึงส่วนต่างของราคา (Capital Gain) เมื่อราคาของพันธบัตรปรับตัวขึ้น

โดยทาง TISCO Wealth Advisory มองว่า สินทรัพย์ในกลุ่ม ตราสารหนี้สหรัฐฯ ที่มีอายุเฉลี่ยกลาง (Intermediate duration) 5-6 ปี จะได้ประโยชน์สูงสุด เนื่องจากอัตราผลตอบแทนอยู่ในระดับที่น่าสนใจรวมถึงได้รับประโยชน์ราคาที่ปรับตัวขึ้นดีกว่าตราสารหนี้อายุสั้น และถือว่าเป็น Final Call ในการลงทุนตราสารหนี้ต่างประเทศ ก่อนที่ Fed เปลี่ยนวงจรดอกเบี้ยเป็นขาลงรอบใหม่