นับเป็นเวลากว่า 1 เดือนที่สงครามระหว่างอิสราเอลและกลุ่มฮามาสปะทุขึ้น ราคาทองคำในตลาดโลกดีดตัวขึ้นราว 10% และเริ่มทรงตัว การลงทุนในทองคำช่วงนี้อาจไม่ง่ายนัก เมื่อสงครามยังไม่ยุติ ในขณะที่ปัจจัยอื่นๆที่ส่งผลต่อทองคำยังคงผันผวน การลงทุนในทองคำผ่านกองทุนประเภท Structured Fund จะสามารถช่วยลดโอกาสการขาดทุนเงินต้นพร้อมกับเปิดโอกาสรับผลตอบแทนทั้งกรณีราคาทองคำปรับตัวขึ้นและปรับตัวลงได้

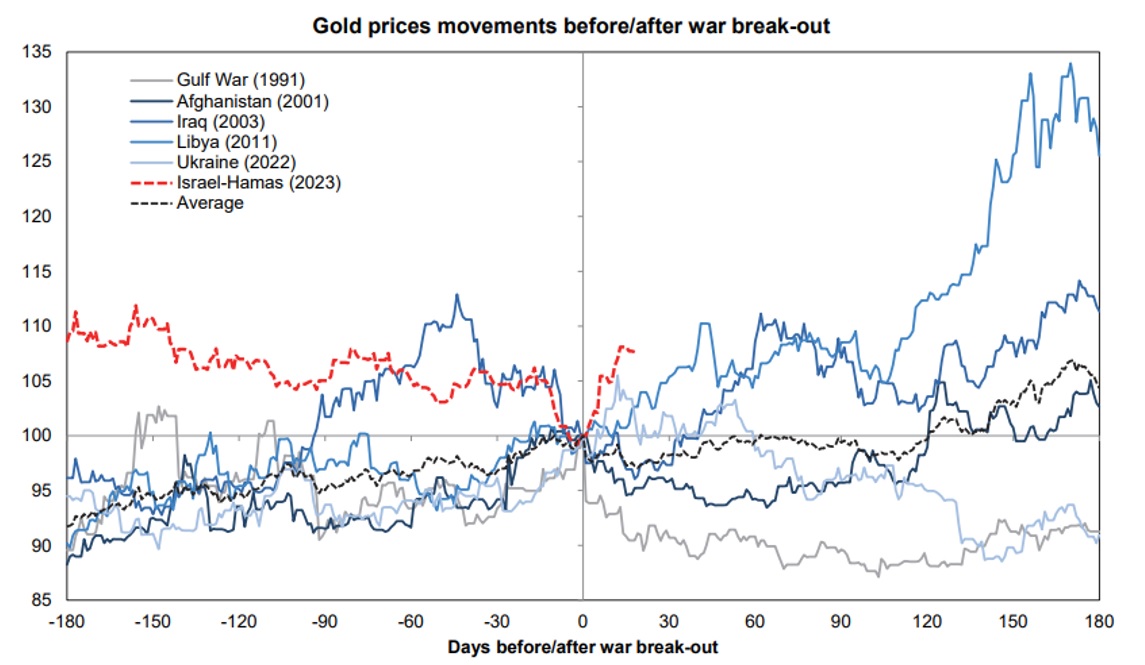

ทองคำเป็นสินทรัพย์ที่นักลงทุนมักนึกถึงเมื่อเกิดเหตุการณ์ความไม่สงบหรือสงคราม ซึ่งข้อมูลในอดีตสะท้อนว่าราคาทองคำปรับตัวขึ้นราว 5-10% ในช่วง 1 เดือนก่อนสงคราม แม้สงครามระหว่างอิสราเอลกับกลุ่มฮามาสในรอบนี้จะต่างจากในอดีตเล็กน้อยที่ไม่มีเหตุการณ์ที่เป็นสัญญาณเตือนถึงสงครามล่วงหน้า แต่ราคาทองคำดีดตัวขึ้นเช่นเดียวกันราว 10% ซึ่งใกล้เคียงกับในอดีต อย่างไรก็ตามสถิติในอดีตชี้ว่า สงครามเป็นเพียงปัจจัยระยะสั้นเท่านั้นที่ผลักดันราคาทองคำ

ภาพ : ราคาทองคำปรับขึ้นเฉลี่ย 10% หลังสงคราม

ที่มา : Bloomberg, TISCO ESU

ในขณะที่ปัจจัยอื่น ๆ จะมีผลต่อราคาทองคำมากกว่าหลังรับข่าวสงคราม โดยเฉพาะในมุมของความต้องการทองคำ ที่เป็นปัจจัยสนับสนุนราคาทองคำในระยะยาว โดย World Gold Council รายงานว่า ธนาคารกลางทั่วโลกซื้อสะสมทองคำเพิ่มขึ้นอย่างต่อเนื่อง โดยปริมาณการซื้อทองคำในช่วงครึ่งปีแรกของปีนี้พุ่งขึ้นสูงสุดเป็นประวัติการณ์ และปริมาณการซื้อทองคำในช่วงไตรมาส 3/2023 เพิ่มขึ้นถึง 120% เมื่อเทียบกับไตรมาส 2/2023 หากนับรวมตั้งแต่ต้นปีธนาคารกลางทั่วโลกซื้อทองคำสุทธิราว 800 ตัน สูงขึ้นกว่าช่วงเดียวกันของปี 2022 ราว 14%

ส่วนนโยบายทางการเงินของธนาคารกลางจะมีผลกับราคาทองคำเช่นกัน โดยพบว่าราคาทองคำจะเคลื่อนไหวในกรอบ +/-5% หลังธนาคารกลางสหรัฐฯ (Fed) หยุดขึ้นดอกเบี้ยนโยบายซึ่งสอดคล้องกับสถานการณ์ปัจจุบันที่ธนาคารกลางสหรัฐฯ (Fed) มีมติคงอัตราดอกเบี้ยนโยบายติดต่อกัน 2 รอบการประชุม และตลาด (CME FedWatch Tool) ประเมินว่ามีโอกาสถึง 97.4% ที่ Fed จะตัดสินใจคงอัตราดอกเบี้ยนโยบายในการประชุมรอบหน้า (เดือน ธ.ค.) ซึ่งหาก Fed ไม่ปรับขึ้นอัตราดอกเบี้ยนโยบายอีก นั่นหมายความว่าอัตราดอกเบี้ยระดับปัจจุบันที่ 5.25-5.50% มีโอกาสเป็นอัตราดอกเบี้ยระดับสูงสุดแล้ว และราคาทองคำมีโอกาสแกว่งตัวในกรอบ +/-5% นอกจากนั้นข้อมูลจาก TISCO ESU พบว่า ปัจจัยทางด้านอัตราเงินเฟ้อ มีผลกับราคาทองคำเช่นกัน โดยทองคำจะให้ผลตอบแทบเฉลี่ย 8% ในช่วงที่เงินเฟ้ออยู่ในกรอบ 2-5% ซึ่งอัตราเงินเฟ้อสหรัฐฯ (CPI) ล่าสุดอยู่ที่ 3.2% ปัจจัยเหล่านี้ ชี้ว่าราคาทองคำที่ตอบรับประเด็นสงครามไปในช่วงที่ผ่านมา มีโอกาสปรับขึ้นค่อนข้างจำกัด

ในขณะที่ต้นทุนของทองคำ ณ ปัจจุบัน เมื่อรวมต้นทุนหน้าเหมืองและส่วนต่างของราคาทองคำแล้ว จะอยู่ที่ประมาณ 1,600 ดอลลาร์สหรัฐฯ/ออนซ์ ทำให้ความเสี่ยงที่ราคาทองคำจะปรับตัวลงต่ำกว่าระดับดังกล่าวค่อนข้างจำกัดเช่นกัน

ราคาทองคำที่ปรับตัวขึ้นอย่างรวดเร็วหลังสงคราม เริ่มย่อตัวลงหลังรับข่าวไปพอสมควรแล้ว ในขณะที่ปัจจัยอื่น ๆ ยังคงสนับสนุนราคาทองคำอย่างต่อเนื่อง ทำให้ราคาทองคำในช่วงนี้นับจากนี้มีโอกาสจะแกว่งตัวผันผวน การลงทุนในทองคำในสถานการณ์นี้สามารถใช้ความได้เปรียบของกองทุนประเภท Structured Fund ที่นำเงินส่วนใหญ่ไปลงทุนในตราสารหนี้ที่มีความเสี่ยงต่ำ เช่น พันธบัตรรัฐบาล เพื่อลดโอกาสการขาดทุนเงินต้น และแบ่งส่วนที่เหลือลงทุนในสัญญา Option เพื่อเปิดโอกาสรับผลตอบแทนทั้งกรณีราคาทองคำปรับตัวขึ้นและปรับตัวลง

หากท่านใดมีข้อข้องใจเกี่ยวกับการวางแผนการเงินของตนเอง สามารถส่งคำถามของท่านมาได้ที่ prtisco@tisco.co.th I

บทความโดย ณัฐพร ธรวงศ์ธวัช AFPT™

Senior Wealth Manager ธนาคารทิสโก้

เผยแพร่ครั้งแรก เว็บไซต์กรุงเทพธุรกิจ