ตลาดหุ้นไทยกลายเป็นตลาดที่น่าจับตามองหลังดัชนี SET Index ปรับตัวขึ้นมาบริเวณ 1,460 จุด หรือปรับตัวขึ้นนับจากจุดต่ำสุดกว่า 200 จุด ส่งผลให้ในช่วง 1 เดือนที่ผ่านมา ตลาดหุ้นไทยสร้างผลตอบแทนสูงถึง 8.8% และสูงสุดในประเทศกลุ่มอาเซียน แต่นับตั้งแต่ต้นปีหุ้นไทยยังให้ผลตอบแทนแค่ราว 3% (As of 25/09/2024) ยังคงต่ำกว่าตลาดหุ้นทั่วโลกโดยรวมที่ปรับตัวขึ้นมากกว่า 10%

การปรับตัวขึ้นของหุ้นไทยรอบนี้ได้แรงหนุนจากทั้งปัจจัยภายนอกและภายใน ไม่ว่าจะเศรษฐกิจโลกมีแนวโน้มเติบโตต่อ (soft landing) ดอกเบี้ยนโยบายโลกที่กลับทิศเป็นขาลงตามการกำหนดนโยบายโดยธนาคารกลางในสหรัฐฯ (Fed) และธนาคารกลางยุโรป (ECB) ส่งผลให้ค่าเงินประเทศเกิดใหม่รวมถึงค่าเงินบาทแข็งค่าขึ้นและยังช่วยหนุนเงินลงทุนใหม่จากต่างชาติ รวมถึงสถานการณ์การเมืองและเศรษฐกิจในประเทศที่มีพัฒนาการไปในทางที่ดีขึ้น

อย่างไรก็ตาม หากมองปัจจัยที่จะช่วยให้ตลาดหุ้นไทยสามารถลุ้นการฟื้นตัวในช่วงที่เหลือของปี 2567 และต่อไปจนถึงปี 2568 มีอยู่ 4 ประเด็นหลัก ได้แก่

ระดับมูลค่าของหุ้นไทย(Valuation) ที่ยังถูกกว่าค่าเฉลี่ย แม้หุ้นไทยจะปรับตัวขึ้นว่ากว่า 200 จุด จากจุดต่ำสุดในช่วง 1 เดือนที่ผ่านมา แต่ในแง่ valuation ยังนับว่าอยู่ในโซนไม่แพงที่ระดับ fw PE 14.5x ยังต่ำกว่าค่าเฉลี่ย 5 ปี -0.5 S.D. นอกจากนี้ Bloomberg Consensus คาดว่ากำไรบริษัทจดทะเบียนไทยจะขยายตัวได้ราว 11 – 15% ในช่วง 2 ปีข้างหน้า

ดอกเบี้ยนโยบายโลกกลับทิศเป็นขาลง การปรับลดดอกเบี้ยของประเทศพัฒนาแล้วทั้งสหรัฐฯ และยุโรปปีนี้ถือว่าเป็นการเริ่มต้นวงจรดอกเบี้ยขาลงเต็มตัว ซึ่งการปรับลดดอกเบี้ยจะช่วยหนุนให้ค่าเงินในประเทศเกิดใหม่ (Emerging) แข็งค่าขึ้นซึ่งส่งผลดีต่อกระแสเงินลงทุน โดยเฉพาะประเทศไทยที่ค่าเงินบาทเทียบดอลลาร์สหรัฐฯแข็งค่าขึ้นกว่า 10% ในช่วง 3 เดือนที่ผ่านมาเป็นอันดับ 2 ในประเทศกลุ่มอาเซียน รองจากมาเลเซีย

มาตรการช่วยสนับสนุนตลาดทุน ThaiESG และ กองทุนวายุภักษ์ ผลการจองกองทุนวายุภักษ์ที่ถล่มทลายทำให้คาดว่าจะมีเม็ดเงินลงทุนเข้าสู่ตลาดหุ้นไทยอีกราว 1.5 แสนล้านบาท รวมถึงกองทุน ThaiESG ที่ปรับเงื่อนไขให้มีความน่าสนใจมากขึ้นกว่าเดิมทั้ง ลดระยะเวลาการถือครองเหลือ 5 ปี จากเดิม 7 ปี รวมถึงขยายวงเงินลดหย่อนภาษีเป็น 3 แสนบาท จากเดิม 1 แสนบาท โดยคาดกว่าหุ้นที่มีระดับ ESG ที่ดีรวมถึงหุ้นปันผลสูงจะได้รับประโยชน์จากประเด็นดังกล่าว นอกจากนี้ ยังจะช่วยให้ตลาดหุ้นมีเสถียรภาพมากขึ้นรวมถึงจำกัดความเสี่ยงขาลงของตลาดหุ้นไทย

กำไรบริษัทจดทะเบียนมีโอกาสถูกปรับขึ้นได้ตามการฟื้นตัวของเศรษฐกิจไทย TISCO ESU ประเมินว่าเศรษฐกิจไทยผ่านจุดต่ำสุดไปแล้วในช่วงไตรมาส 2/24 และคาดว่าช่วงสุดท้ายของปีจะทยอยฟื้นตัวขึ้นจาก 3 ประเด็นหลัก ได้แก่ 1.การเร่งใช้จ่ายนโยบายกระตุ้นเศรษฐกิจหลังมีความชัดเจนเรื่องรัฐบาล 2.จำนวนนักท่องเที่ยวที่เพิ่มขึ้นอย่างต่อเนื่อง และ 3.ภาคส่งออกที่ยังฟื้นตัวต่อได้ตามเศรษฐกิจโลก ทำให้มีโอกาสที่ EPS ของหุ้นไทยมีแนวโน้มที่จะถูกปรับขึ้นในอนาคต

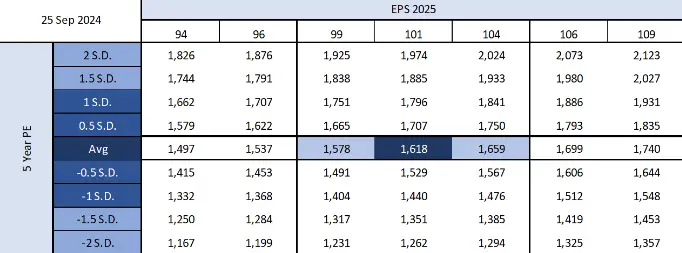

ถ้ามองโอกาสปรับตัวขึ้นของตลาดหุ้นไทยด้วยวิธี PE multiple โดยใช้ FW EPS ปี 2025 ที่ 101 บาท และค่าเฉลี่ย PE ของหุ้นไทยในช่วง 5 ปีที่ที่ผ่านมาที่ 16 เท่า จะพอประเมินระดับของ SET Index ที่เหมาะสมที่ 1616 จุด สูงกว่าระดับปัจจุบันราว 10%-11% ซึ่งนับว่าน่าสนใจไม่น้อย และยังไม่รวมถึงโอกาสที่หุ้นไทยจะถูกปรับคาดการณ์กำไรเพิ่มขึ้นรวมถึงการปรับลดดอกเบี้ยของธนาคารแห่งประเทศไทยที่จะช่วยขยายระดับ PE ของหุ้นไทยได้อีก

อย่างไรก็ตาม การปรับตัวขึ้นในช่วง 1 เดือนที่ผ่านมา มาจากความคาดหวังการฟื้นตัวของเศรษฐกิจไทยที่น่าจะผ่านจุดต่ำสุดไปและจะทยอยฟื้นตัวขึ้นในช่วงครึ่งปีหลัง ขณะที่มองไปข้างหน้ายังเห็นทั้งปัจจัยภายนอกและภายในประเทศสนับสนุนการฟื้นตัวของหุ้นไทย ทำให้ช่วงนี้อาจจะเป็นจังหวะที่ดีสำหรับนักลงทุนที่อยากเพิ่มการลงทุนในหุ้นไทย

ภาพ PE multiple matrix ระหว่าง EPS 2025 และ 5Year PE ของหุ้นไทย

บทความโดย ยศรวี จงแสงทอง AFPT™

Senior Wealth Manager ธนาคารทิสโก้