จนถึงปัจจุบัน ตลาดหุ้นมีความผันผวนจากนโยบายการค้าของสหรัฐฯ ซึ่งตลาดหุ้นแต่ละประเทศจะได้รับผลกระทบมากน้อยขึ้นอยู่กับลักษณะการเติบโตทางเศรษฐกิจมีความเชื่อมโยงกับสหรัฐฯ ที่จะขึ้นกำแพงภาษีนำเข้ามากน้อยแค่ไหน โดยประเทศอินเดียเป็นหนึ่งในประเทศที่มีความเชื่อมโยงกับการค้าสหรัฐฯ ต่ำเมื่อเทียบกับ GDP ของตัวเอง อีกทั้งอินเดียยังเข้าร่วมเจรจาการค้ากับสหรัฐฯ ล่วงหน้าเพื่อหาข้อตกลงร่วมกันและลดความเสี่ยงการโจมตีทางการค้าไว้เบื้องต้นแล้ว แต่ตลาดหุ้นอินเดียกลับปรับลดลงสวนทางสิ่งที่เกิดขึ้น ซึ่งอาจเป็นโอกาสสำหรับนักลงทุนที่รอจังหวะเข้าลงทุนตลาดหุ้นอินเดียนอกเหนือจากความเสี่ยงจากนโยบายกำแพงภาษีสหรัฐฯ ที่น้อยลงแล้ว ยังมีปัจจัยอื่น ๆ สนับสนุนให้เศรษฐกิจและตลาดหุ้นเติบโตขึ้นต่อได้ในปี 2025 นี้ด้วย

- ปัจจัยสนับสนุนด้านเศรษฐกิจ แม้ว่า GDP ไตรมาส 2/2024 เติบโตเพียง +5.4% YoY จากการบริโภคที่ปีนี้เริ่มชะลอลงและการเบิกจ่ายการลงทุนภาครัฐฯ ที่ล่าช้า แต่มีเหตุผลจากเป็นช่วงเวลาเดียวกับการจัดการเลือกตั้ง ซึ่งนักวิเคราะห์คาดว่าเป็นผลกระทบชั่วคราว และจะกลับมาฟื้นตัวอีกครั้งในไตรมาสถัดไป +6.6% YoY และ GDP อินเดีย ทั้งปี 2025 จะเติบโตระหว่าง 6.3-6.8% ในปีงบประมาณ 2025-2026 โดยได้รับแรงหนุนจากการบริโภคและการลงทุนภาคเอกชนที่แข็งแกร่งอีกครั้ง

- ปัจจัยสนับสนุนเพิ่มเติมจากภาครัฐฯ โดยรัฐบาลอินเดียกำลังอยู่ในช่วงเสนองบประมาณประจำปี 2026 ขนาด 50 ล้านล้านรูปีหรือราว 5.7 แสนล้านดอลล่าร์สหรัฐฯ ขาดดุลงบประมาณที่ 4.4% ของ GDP โดยมี 4 เครื่องยนต์ขับเคลื่อนเศรษฐกิจที่จะพัฒนาในปีนี้ ได้แก่ ด้านการเกษตร, กิจการ SMEs, การลงทุนและการส่งออก โดยประเด็นสำคัญที่น่าสนใจสำหรับนโยบายที่ใช้ประกอบกับงบประมาณปีนี้ คือ

การปรับปรุงโครงสร้างภาษีเงินได้บุคคลธรรมดา โดยให้บุคคลที่มีรายได้ก่อนหักค่าลดหย่อนต่าง ๆ ต่อปี ไม่เกิน 1.2 ล้านรูปีไม่ต้องเสียภาษี เพิ่มขึ้นจากกฎหมายจากเดิมที่ไม่เกิน 7 แสนรูปี และปรับปรุงฐานรายได้ต่อปีที่ต้องเสียภาษีอัตราสูงสุด 30% เพิ่มขึ้นจาก 1.5 ล้านรูปีเป็น 2.4 ล้านรูปีต่อปี เพื่อกระตุ้นการออม, การลงทุนและการบริโภคของผู้เสียภาษีอยู่ราว 10 ล้านคนในปัจจุบัน ซึ่งเป็นส่วนสำคัญของเศรษฐกิจอินเดียที่ขับเคลื่อนโดยการบริโภคภายในประเทศราว 60% ของมูลค่าเศรษฐกิจปัจจุบัน และในด้านการลงทุนภาครัฐฯ รัฐบาลตั้งงบประมาณลงทุนเพิ่มขึ้นอีก 10% จากปีก่อน ซึ่งมีมูลค่าสูงสุดในประวัติศาสตร์ที่ 11.21 ล้านรูปี หรือประมาณ 3.1% ของ GDP อินเดียโดยเน้นส่งเสริมการจ้างงานสำหรับพัฒนาโครงสร้างพื้นฐานที่สำคัญ เช่น ถนน, ท่าเรือ, ระบบราง, ระบบไฟฟ้า เป็นต้น ซึ่งเป็นแผนงานที่อินเดียทำมาต่อเนื่องตั้งแต่ปี 2020 และเป็นการเพิ่มงบประมาณเพื่อชดเชยการเบิกจ่ายที่ล่าช้าในปีก่อนที่อินเดียมีการเลือกตั้งทั่วไปเมื่อต้นปี 2024 ที่ผ่านมา

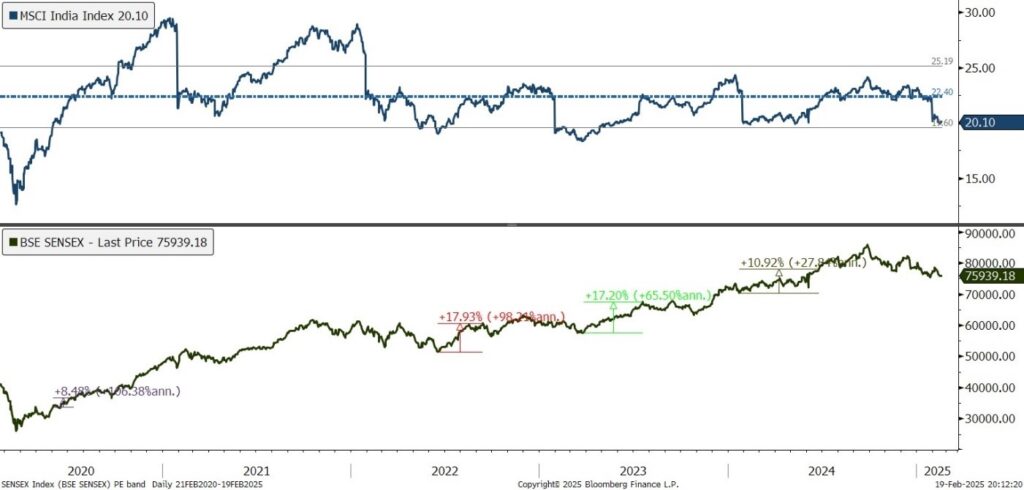

- ปัจจัยด้านตลาดหุ้นที่มูลค่าคุ้มค่าต่อการลงทุน โดยนับตั้งแต่ต้นปี 2024 จนถึงช่วงเดือน ก.ย. 2024 ดัชนี Sensex ให้ผลตอบแทนรวมสูงสุดราว 20% ก่อนที่จะค่อย ๆ ปรับตัวลดลงเหลือ 9.5% เมื่อสิ้นปี 2024 เนื่องจากคณะกรรมการตลาดหลักทรัพย์อินเดียเริ่มมีมาตรการคุมเข้มนักเก็งกำไรโดยเพิ่มวงเงินหลักประกันสำหรับบัญชีเงินกู้เพื่อซื้อหุ้นและตราสารอนุพันธ์ (มาร์จิ้น) ประกอบกับกำไรของหุ้นในภาพรวมเริ่มชะลอลงหลังจากที่ 3 ปีที่ผ่านมากำไรของตลาดหุ้นอินเดียเติบโตได้เฉลี่ยถึงปีละ 20% แต่ Bloomberg consensus คาดว่าปีนี้กำไรจะเติบโตได้เพียง 11% จากการชะลอตัวของเศรษฐกิจในประเทศตามที่กล่าวไปข้างต้น

อย่างไรก็ตาม เมื่อเปรียบเทียบกับราคาหุ้นต่อกำไร (P/E Ratio) ของปี 2025 กลับลดลงเหลือเพียง 20 เท่า ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปีถึง 12% และหากเริ่มลงทุนหุ้นอินเดียบนดัชนี Sensex เมื่อ P/E Ratio ต่ำกว่าค่าเฉลี่ยราว 10% สามารถสร้างผลตอบแทนได้ราว 8-18% อีกทั้งนักวิเคราะห์คาดการณ์กำไรในปี 2026 จะกลับไปเติบโตเร่งตัวขึ้น 17% ซึ่งจะเพิ่มโอกาสให้ราคาหุ้นฟื้นตัวได้ ยิ่งไปกว่านั้นยังมีแรงสนับสนุนให้มูลค่าหุ้นเพิ่มขึ้นจากการลดดอกเบี้ยของธนาคารกลางอินเดียที่เริ่มลดดอกเบี้ยนโยบายเป็นครั้งแรกในรอบ 5 ปีอยู่ที่ 6.25% จากทิศทางเงินเฟ้อที่ชะลอตัวตามการบริโภค และมีโอกาสลดลงต่อเนื่องจนถึง 5.75% ภายในสิ้นปี 2025 อีกด้วย

ดังนั้น สำหรับความเสี่ยงจากผลกระทบของสงครามการค้าของประเทศอินเดียที่มีในระดับต่ำ พร้อมด้วยปัจจัยบวกต่างๆ เช่น การปรับปรุงภาษีบุคคลธรรมดาเพื่อกระตุ้นภาคการบริโภค การเร่งเบิกจ่ายการลงทุนภาครัฐฯ และรวมถึงการผ่อนคลายนโยบายการเงินจะทยอยส่งผลบวกต่อเศรษฐกิจและตลาดหุ้นให้กลับขึ้นมาที่ราคาเหมาะสมได้ นับว่าเป็นจังหวะลงทุนเพื่อสร้างผลตอบแทนในตลาดหุ้นอินเดียในปีนี้ หลังจากราคาหุ้นลดความร้อนแรงเนื่องจากปัจจัยด้านการเมืองและการชะลอตัวของการลงทุนและการบริโภคช่วงที่ผ่านมาจนราคาหุ้นต่ำกว่าค่าเฉลี่ยแล้วในปัจจุบัน

แผนภาพ: 5 ปีที่ผ่านมา ดัชนี Sensex ให้ผลตอบแทนราว 8 – 18% เมื่อซื้อขายบนระดับ P/E Ratio ที่ต่ำกว่าค่าเฉลี่ยราว 10%

Source: Bloomberg

บทความโดย ศิวกร ทองหล่อ

CFP® Senior Wealth Manager ธนาคารทิสโก้